降息政策遇阻?本周大非农与PCE数据或成关键因素

美股逼近历史高点,本周PCE通胀数据、10月非农就业报告及Alphabet、苹果、亚马逊、微软、Meta财报将影响11月初市场走势。

前言

上周,特斯拉股价的强劲上涨推动纳斯达克指数小幅攀升0.9%,接近历史最高点。然而,标普500指数和道琼斯工业平均指数分别下跌了0.3%和2.6%。

展望本周,美国将发布第三季度经济增长数据、职位空缺情况、服务业与制造业的最新动态以及消费者信心指数。此外,企业财报季也将迎来高潮,预计有169家标普500指数成分股公司将公布季度业绩。在这些公司中,福特、AMD、麦当劳、礼来和埃克森美孚等的财报尤为引人瞩目。

美国经济的现状

近期,市场普遍预期美国经济有望实现所谓的“软着陆”,即通胀率降至美联储设定的2%目标,同时经济增长保持稳定。

接下来的一周,多项关键经济数据将验证投资者的这一预期。首先,美国经济分析局计画在周三发布第三季度GDP初步估计值,市场普遍预期美国经济将保持稳健增长,预计年化增长率为3%,与第二季度持平。

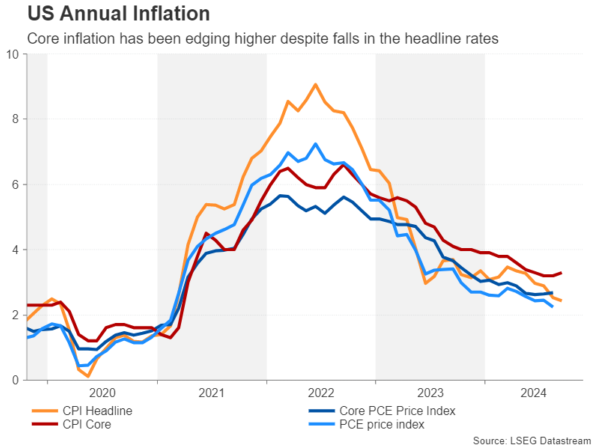

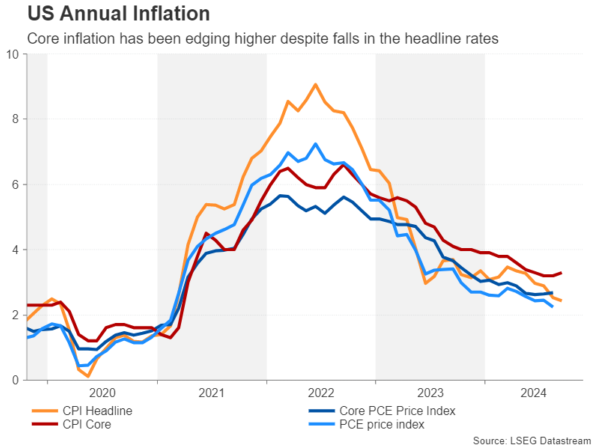

紧接着在周四,将公布美联储密切关注的通胀指标——个人消费支出(PCE)的最新数据。经济学家预计,9月份的核心PCE(剔除食品和能源价格波动)年增长率将从8月的2.7%小幅下降至2.6%。环比增长率预计将从上月的0.1%上升至0.3%。

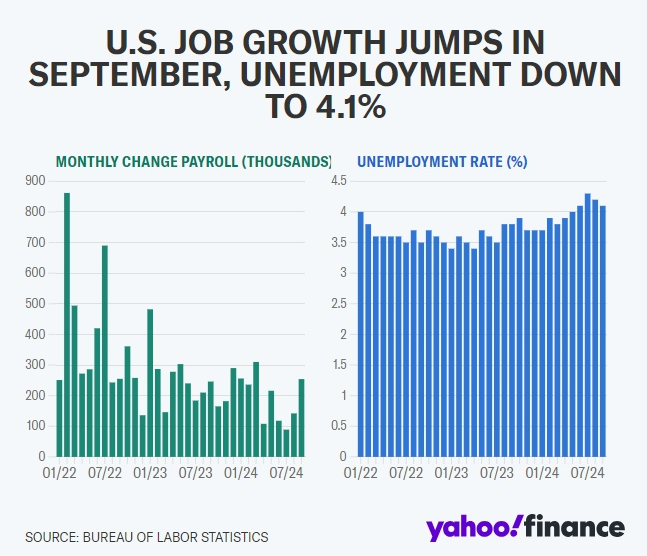

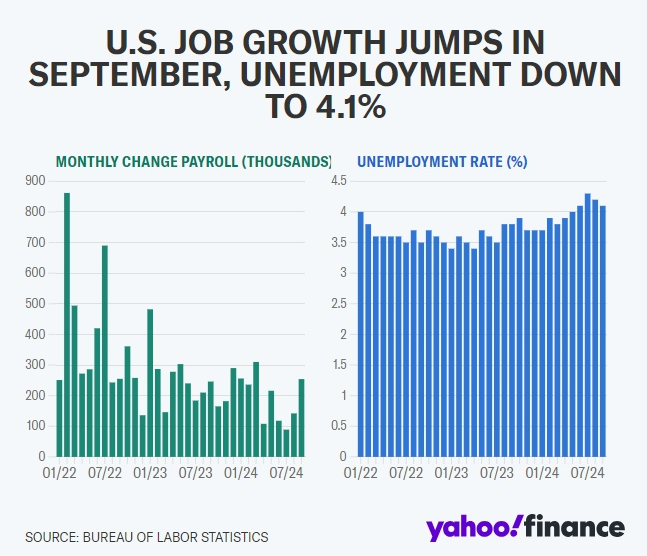

到了周五,美国劳工统计局将发布最新的就业市场报告。根据预测,10月份美国非农就业岗位预计将增加12.5万个,失业率预计将保持在4.1%不变。此前9月份,美国新增了25.4万个就业岗位,失业率已降至4.1%。

加拿大皇家银行资本市场的Michael Reid在上周的报告中指出,考虑到飓风、罢工和连续休假等因素的影响,预计10月的就业报告将包含许多噪音。他强调,失业率将是解读本月就业市场状况的最佳指标。

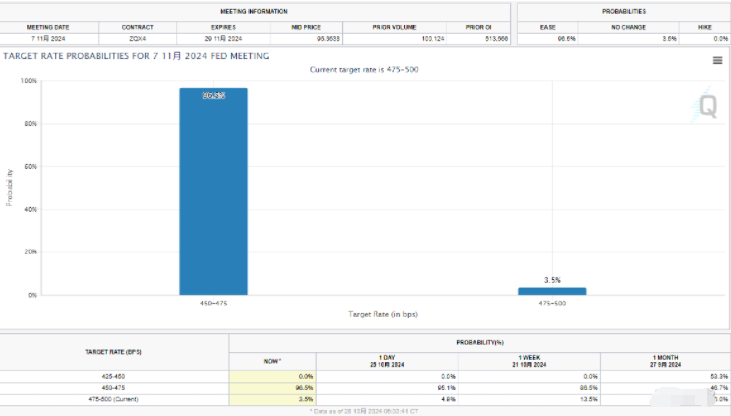

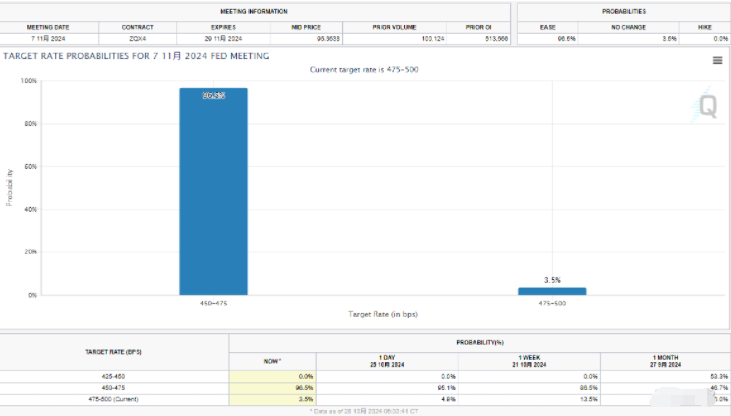

在这一经济数据密集发布的背景下,根据芝加哥商品交易所的美联储观察工具,市场预计美联储在11月会议上降息的概率高达96%。

科技大佬集中发布季报

截至目前,标准普尔500指数中已有超过三分之一的公司公布了最新季度的业绩报告。根据已披露的数据,该指数的年化收益增长率为3.7%,据FactSet的数据显示,这将是自2023年第二季度以来的最低增速。

未来一周,大型科技公司的财报将验证这一趋势。 FactSet指出,所谓的“七姐妹”科技股——即市场上最大的七家科技公司——本季度的年化收益预计同比增长18.1%,而标准普尔500指数中其他493家公司的收益预计仅增长0.1%。

近期科技股的反弹使得苹果、Alphabet、亚马逊、Meta和微软等科技巨头的股价接近历史高点,这些公司预计将在本周发布季度财报,可能会再次将人工智慧等新兴技术推向市场关注的中心。投资者将密切关注这些公司在新兴技术领域的投资及其盈利表现。

然而,考虑到近期大型科技股的显著上涨,lafer Tengler Investments的首席执行官兼首席投资官南希·滕格勒提醒投资者,财报发布后市场的反应可能并不热烈。滕格勒指出:“即便是像微软这样历史上有76%的概率超预期的公司,其股价也可能不会有太大波动。”

美债收益率上升不全是坏事

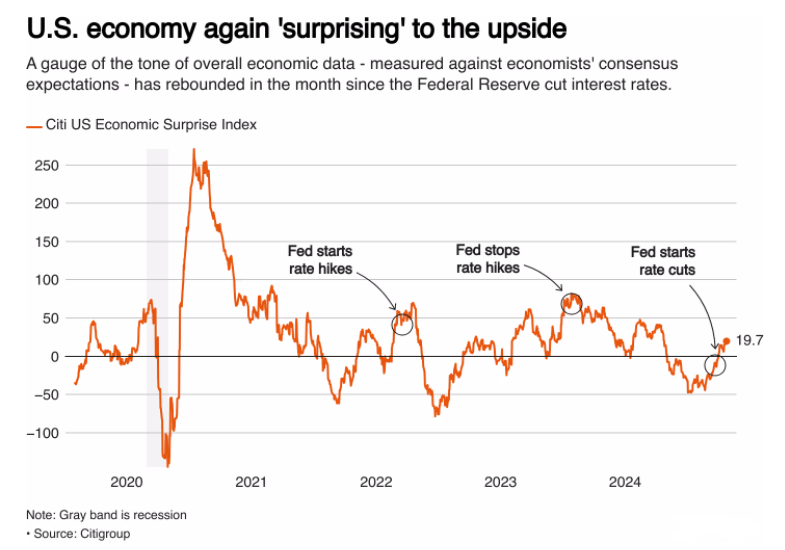

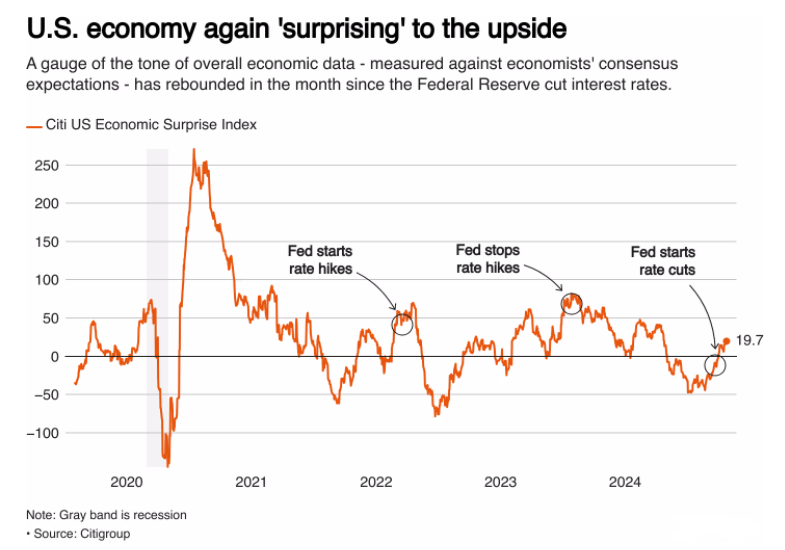

在过去的一个月里,美国的经济数据出乎华尔街的预料。花旗经济意外指数,一个衡量美国经济数据的花旗经济意外指数(Citi Economic Surprise index),已经飙升至4月以来的最高点。

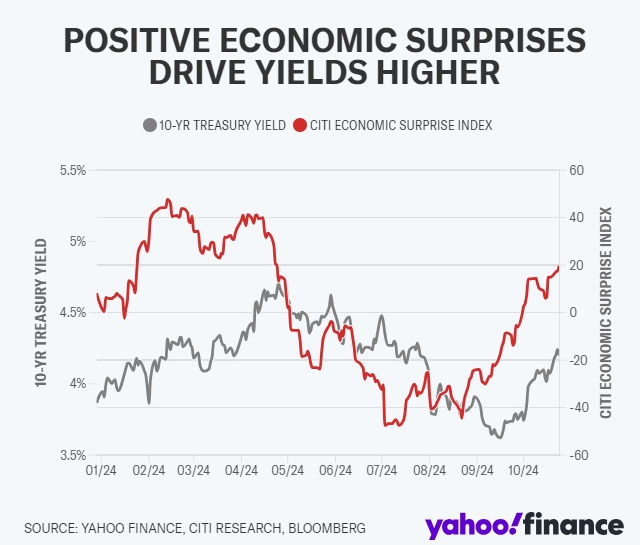

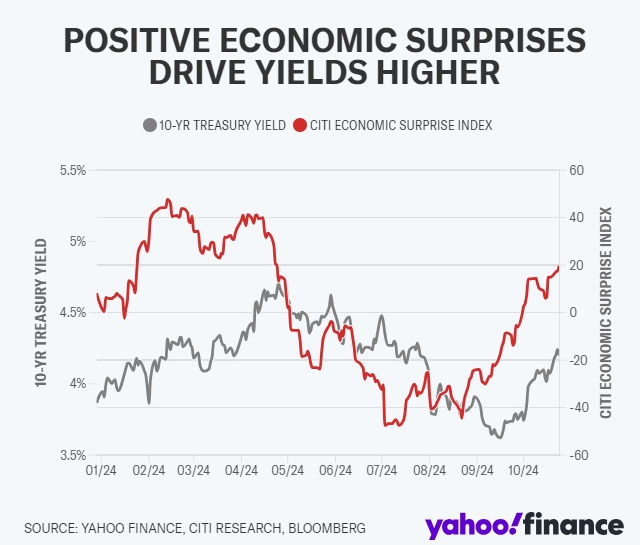

与此同时,10年期美国国债的收益率也在攀升,过去一个月大约上升了50个基点,接近4.2%的水准。虽然在某些情况下,国债收益率的上升可能对股市构成压力,但Ritholtz Wealth Management的首席市场策略师考克斯(Callie Cox)在她的分析中指出,如果收益率的上升伴随着经济增长的强劲,这可能仍然是股市的一个积极信号。

贝莱德美洲首席投资和投资组合策略师Gargi Chaudhuri也强调了这一点,她表示:“(收益率)的逐步上升……如果是基于对经济增长的预期,历史上通常对那些盈利增长的公司是有利的。因此,保持投资组合的品质仍然是至关重要的。”

本周大非农与PCE数据可会会出现飙升

市场普遍预计美国第三季度经济增长率将保持在3%,显示出经济的稳健态势,这可能对即将发布的PCE和非农数据产生正面影响。

同时,经济学家预测9月份核心PCE同比增速可能从2.7%微降至2.6%,暗示通胀压力有所缓解,但若实际通胀数据低于预期,可能促使市场重新评估美联储的政策走向。

此外,预计10月份非农就业岗位将增加12.5万个,失业率维持在4.1%,若实际数据优于预期,可能表明就业市场更为强劲,从而推高非农数据。花旗经济意外指数的飙升反映了市场对美国经济数据可能超出预期的强烈预期,这可能导致数据公布时市场反应加剧。

与此同时,10年期美国国债收益率的上升,如果与经济增长同步,可能成为股市的一个积极信号,并可能在PCE和非农数据中得到体现。

最后,市场对美联储在11月会议上降息的高预期可能随着强劲的经济数据而调整,进而影响PCE和非农数据的表现。因此,这些因素中的任何一个或多个出现积极变化,都可能导致本周的大非农与PCE数据出现飙升。

操作机会

大非农与PCE数据一但出现飙升,势必会影响到接下来的美联储的降息的政策,不但会放缓降息的节奏,更有可能会导致其中断降息。

在9 月份就业报告远强于预期之后,交易商排除了再降息50 个基点的可能性。根据伦敦证券交易所集团(LSEG) 的计算,目前市场认为下周降息25 个基点的可能性为96.5%,暂停降息的可能性为3.5%。

利率期货市场预计2024 年再降息43 个基点,这种情况表明美联储可能会在12 月暂停降息。

而与降息息息相关的便是黄金。

从技术分析的角度来看,12月COMEX黄金市场近期显示出多头力量较为强劲。多头的目标是推动价格突破2,800.00美元这一关键阻力位并稳固在其上方。相反,空头则希望将价格压低至2,650美元的强支撑位以下。

在上行方面,最近的阻力位位于今日高点2,758.30美元,突破后将面临合约新高2,772.60美元的挑战。而在下行路径上,首个支撑位是今日的低点2,736.90美元,随后是上周的低点2,722.10美元,这两个水准位将是空头需要克服的关键点。

前言

上周,特斯拉股价的强劲上涨推动纳斯达克指数小幅攀升0.9%,接近历史最高点。然而,标普500指数和道琼斯工业平均指数分别下跌了0.3%和2.6%。

展望本周,美国将发布第三季度经济增长数据、职位空缺情况、服务业与制造业的最新动态以及消费者信心指数。此外,企业财报季也将迎来高潮,预计有169家标普500指数成分股公司将公布季度业绩。在这些公司中,福特、AMD、麦当劳、礼来和埃克森美孚等的财报尤为引人瞩目。

美国经济的现状

近期,市场普遍预期美国经济有望实现所谓的“软着陆”,即通胀率降至美联储设定的2%目标,同时经济增长保持稳定。

接下来的一周,多项关键经济数据将验证投资者的这一预期。首先,美国经济分析局计画在周三发布第三季度GDP初步估计值,市场普遍预期美国经济将保持稳健增长,预计年化增长率为3%,与第二季度持平。

紧接着在周四,将公布美联储密切关注的通胀指标——个人消费支出(PCE)的最新数据。经济学家预计,9月份的核心PCE(剔除食品和能源价格波动)年增长率将从8月的2.7%小幅下降至2.6%。环比增长率预计将从上月的0.1%上升至0.3%。

到了周五,美国劳工统计局将发布最新的就业市场报告。根据预测,10月份美国非农就业岗位预计将增加12.5万个,失业率预计将保持在4.1%不变。此前9月份,美国新增了25.4万个就业岗位,失业率已降至4.1%。

加拿大皇家银行资本市场的Michael Reid在上周的报告中指出,考虑到飓风、罢工和连续休假等因素的影响,预计10月的就业报告将包含许多噪音。他强调,失业率将是解读本月就业市场状况的最佳指标。

在这一经济数据密集发布的背景下,根据芝加哥商品交易所的美联储观察工具,市场预计美联储在11月会议上降息的概率高达96%。

科技大佬集中发布季报

截至目前,标准普尔500指数中已有超过三分之一的公司公布了最新季度的业绩报告。根据已披露的数据,该指数的年化收益增长率为3.7%,据FactSet的数据显示,这将是自2023年第二季度以来的最低增速。

未来一周,大型科技公司的财报将验证这一趋势。 FactSet指出,所谓的“七姐妹”科技股——即市场上最大的七家科技公司——本季度的年化收益预计同比增长18.1%,而标准普尔500指数中其他493家公司的收益预计仅增长0.1%。

近期科技股的反弹使得苹果、Alphabet、亚马逊、Meta和微软等科技巨头的股价接近历史高点,这些公司预计将在本周发布季度财报,可能会再次将人工智慧等新兴技术推向市场关注的中心。投资者将密切关注这些公司在新兴技术领域的投资及其盈利表现。

然而,考虑到近期大型科技股的显著上涨,lafer Tengler Investments的首席执行官兼首席投资官南希·滕格勒提醒投资者,财报发布后市场的反应可能并不热烈。滕格勒指出:“即便是像微软这样历史上有76%的概率超预期的公司,其股价也可能不会有太大波动。”

美债收益率上升不全是坏事

在过去的一个月里,美国的经济数据出乎华尔街的预料。花旗经济意外指数,一个衡量美国经济数据的花旗经济意外指数(Citi Economic Surprise index),已经飙升至4月以来的最高点。

与此同时,10年期美国国债的收益率也在攀升,过去一个月大约上升了50个基点,接近4.2%的水准。虽然在某些情况下,国债收益率的上升可能对股市构成压力,但Ritholtz Wealth Management的首席市场策略师考克斯(Callie Cox)在她的分析中指出,如果收益率的上升伴随着经济增长的强劲,这可能仍然是股市的一个积极信号。

贝莱德美洲首席投资和投资组合策略师Gargi Chaudhuri也强调了这一点,她表示:“(收益率)的逐步上升……如果是基于对经济增长的预期,历史上通常对那些盈利增长的公司是有利的。因此,保持投资组合的品质仍然是至关重要的。”

本周大非农与PCE数据可会会出现飙升

市场普遍预计美国第三季度经济增长率将保持在3%,显示出经济的稳健态势,这可能对即将发布的PCE和非农数据产生正面影响。

同时,经济学家预测9月份核心PCE同比增速可能从2.7%微降至2.6%,暗示通胀压力有所缓解,但若实际通胀数据低于预期,可能促使市场重新评估美联储的政策走向。

此外,预计10月份非农就业岗位将增加12.5万个,失业率维持在4.1%,若实际数据优于预期,可能表明就业市场更为强劲,从而推高非农数据。花旗经济意外指数的飙升反映了市场对美国经济数据可能超出预期的强烈预期,这可能导致数据公布时市场反应加剧。

与此同时,10年期美国国债收益率的上升,如果与经济增长同步,可能成为股市的一个积极信号,并可能在PCE和非农数据中得到体现。

最后,市场对美联储在11月会议上降息的高预期可能随着强劲的经济数据而调整,进而影响PCE和非农数据的表现。因此,这些因素中的任何一个或多个出现积极变化,都可能导致本周的大非农与PCE数据出现飙升。

操作机会

大非农与PCE数据一但出现飙升,势必会影响到接下来的美联储的降息的政策,不但会放缓降息的节奏,更有可能会导致其中断降息。

在9 月份就业报告远强于预期之后,交易商排除了再降息50 个基点的可能性。根据伦敦证券交易所集团(LSEG) 的计算,目前市场认为下周降息25 个基点的可能性为96.5%,暂停降息的可能性为3.5%。

利率期货市场预计2024 年再降息43 个基点,这种情况表明美联储可能会在12 月暂停降息。

而与降息息息相关的便是黄金。

从技术分析的角度来看,12月COMEX黄金市场近期显示出多头力量较为强劲。多头的目标是推动价格突破2,800.00美元这一关键阻力位并稳固在其上方。相反,空头则希望将价格压低至2,650美元的强支撑位以下。

在上行方面,最近的阻力位位于今日高点2,758.30美元,突破后将面临合约新高2,772.60美元的挑战。而在下行路径上,首个支撑位是今日的低点2,736.90美元,随后是上周的低点2,722.10美元,这两个水准位将是空头需要克服的关键点。

热门文章

- 什么是降息?美国2025年何时降息?降息又会带来哪些影响?

自2024年12月降息以来,联准会在2025年一直按兵不动。市场预计9月可能降息,但仍有不确定性。那么美国2025年真的会降息吗?降息对市场又有何影响?我们一起来了解。

2025-08-21 TOPONE Markets分析师

TOPONE Markets分析师 - 现在是做空美金的好时机吗?美金如何投资?美金汇率走势预测(2025年最新)

在这个瞬息万变的全球经济时代,货币投资对于资产配置和保值增值来说,具有重要的意义。美金作为国际贸易和金融的主要货币,一直是投资者和储户热衷的选择。然而,「现在是买美金的好时机吗?」以及「如何投资美金?」这两个问题经常困扰着我们。此外,对于2025年美金汇率走势预测,也是众多投资者关心的话题。

2025-07-22 TOPONE Markets分析师

TOPONE Markets分析师 - 现在适合买美金吗? 2025下半年美金台币汇率走势预测

本文将梳理2025年上半年影响美金汇率走势的事件,并结合当下的宏观经济形势等可能影响未来美金汇率走势的因素,分析和预测2025下半年美金台币汇率的变动。

2025-07-07 TOPONE Markets分析师

TOPONE Markets分析师 - 2025年货币市场展望:探索去年表现最佳的货币对及投资策略

2024年外汇市场经历了显著波动,展望2025年,货币市场又将如何表现呢?本文将结合2024年行情与当下趋势,为您深入分析2025年货币市场前景,并分享实用的投资策略与技巧。

2025-03-13 TOPONE Markets分析师

TOPONE Markets分析师

赠金

赠金

赠金奖励,助力交易成长!

简体中文

简体中文