降息希望落空?大非农数据将决定市场命运!

下周,备受瞩目的11月非农业就业人数指数即将发布,这一指标对12月联准会的利率决策具有决定性作用。能否提前洞察非农数据的动态,对于我们预判投资风向至关重要。因此,我们必须深入分析本月已公布的经济数据,以期从中揭示非农数据的潜在走向,为我们的投资决策提供宝贵的参考。

11月标普美国制造业和服务业PMI超预期

首先,宏观经济领域,美国11月份的经济数据呈现出积极的迹象。

具体来看,美国的制造业和服务业采购经理指数(PMI)均有所上升。 11月份的Markit制造业PMI初值达到了48.8,这是近四个月的最高点,并且与市场预期相符,略高于前一个月的48.5。

服务业PMI初值更是达到了57,创下了32个月以来的新高,超出了预期的55.2,也高于前一个月的55。

综合PMI初值也达到了55.3,是31个月以来的最高水准,超出了预期的54.3,并且高于前一个月的54.1。

然而,美国消费者信心指数的表现却有些出乎意料。

11月份的密西根大学消费者信心指数终值被下调至71.8,低于预期的73.7,也低于初值的73,与10月份的终值70.5相比略有上升。

对于未来的通胀预期,一年期通胀率预期终值为2.6%,与预期相符,与初值持平,略低于10月份的终值2.7%。

在房地产市场方面,10月份的新屋开工和营建许可数据均未达到预期。

新屋开工年化总数为131.1万户,低于预期的133万户,也略低于修正后的前值135.3万户。 10月份的营建许可年化总数初值为141.6万户,低于预期的143万户,也略低于9月份的终值142.5万户。

不过,11月份的NAHB住房市场指数上升了3点,达到了46,这是自今年4月以来的最高点,这一上升主要得益于销售预期的提高,以及市场对川普政府可能减轻监管负担的乐观预期。

市场的乐观是降息的基础吗?我们接着看11月初请数据。

上周,美国初请失业金人数出现了意外的下降,这一现象可能预示着11月份的非农就业数据将会有所回升。此前,由于飓风和罢工的影响,10月份的就业增长出现了显著的减缓。

根据劳工部在周四发布的数据,截至11月16日的一周内,初请失业金人数经季节性调整后为21.3万人,较前一周减少了6000人,低于市场预期的22万人。

值得注意的是,这一数据的统计周期包含了美国退伍军人节假期,这可能会对数据造成一定的波动。

尽管10月初飓风海伦和米尔顿以及波音等航空航太公司的工人罢工导致申请失业金人数激增,但裁员人数依然保持在较低水准,这在一定程度上纾解了就业市场的疲软态势。

初请失业金数据的统计周期与政府对11月份就业报告中非农就业人数的企业调查周期相吻合。

政府的数据显示,飓风和罢工是导致10月份就业增长大幅放缓的主要因素。此外,州一级的就业和失业报告也反映出劳动力市场的持续放缓趋势。

11月就业数据或将决定联准会12月是否再次降息

10月非农就业数据影响

经济学家预测,由于罢工和飓风的影响,10月份非农就业人数可能减少了10万到12.5万,导致仅增加了12,000人,为2020年12月以来的最低增幅,而9月份增长了223,000人。

11月就业预期

随着波音公司罢工的结束和飓风灾区的重建,11月份新增就业岗位有望增加至少10万个。下周发布的失业救济连续申领人数数据将为11月份劳动力市场的状况提供更多线索。

联准会降息决策

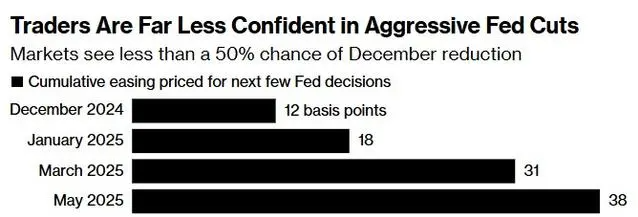

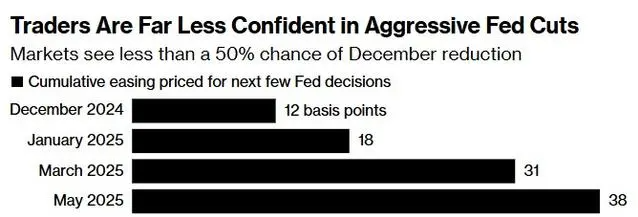

11月份的就业报告可能会影响联准会在12月份是否再次降息的决策。此前的数据表明,通胀率降至2%目标的进展在过去几个月已停滞不前。本月早些时候,联准会将基准隔夜利率下调了25个基点,至4.50%-4.75%的区间。

花旗集团内部分歧

花旗集团的利率策略师与经济学家在联准会降息问题上出现了分歧。策略师Jabaz Mathai和Alejandra Vazquez认为,联准会应该暂停宽松政策,除非12月的就业数据显示出明显的疲软。他们建议投资者透过隔夜指数掉期合约(OIS)利率来为联准会可能在12月暂停降息做准备。

与此同时,花旗的经济学家Andrew Hollenhorst和Veronica Clark坚持认为联准会在12月降息50个基点的可能性仍然存在,尽管这种可能性已经降低。他们认为,如果失业率保持在4.1%而不是上升,降息25个基点的可能性会更大。

市场预期与政策调整

债券投资者普遍减少了对联准会明年进一步宽松政策的预期。花旗经济学家预计,11月份的非农就业报告将显示新增就业岗位不足15万,而市场预测中值为22万。

他们认为,若联准会要在12月暂停加息,就业人数至少需要增加30万,同时11月核心消费者价格指数至少需要上涨0.35%。随着就业和通胀数据的变化,联准会的政策路径可能会在未来进一步调整。

这些预期和政策调整在全球股市表现中得到了体现。在11月18日至22日的一周内,全球股市表现活跃,这可能与投资者对联准会政策预期的变化有关。市场参与者对经济数据的敏感反应,尤其是在就业和通胀方面的数据,直接影响了他们对联准会政策路径的预测,进而影响了股市的投资情绪和表现。

美股或成香饽饽,配置方向与建议

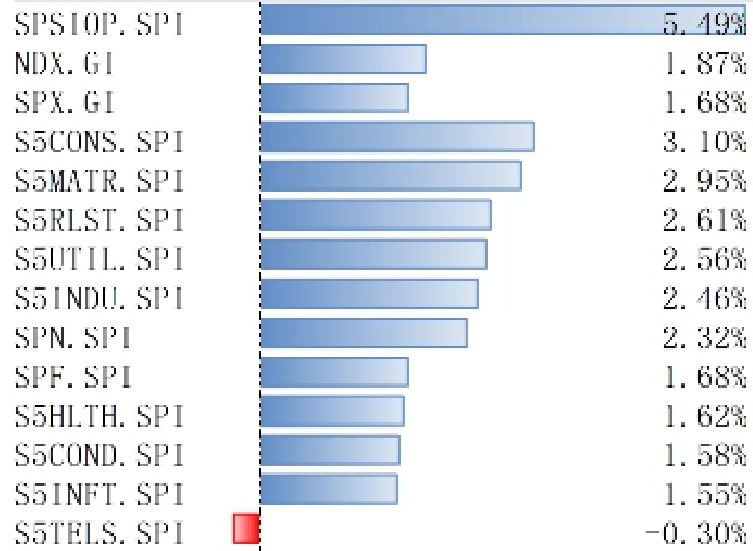

全球股市表现

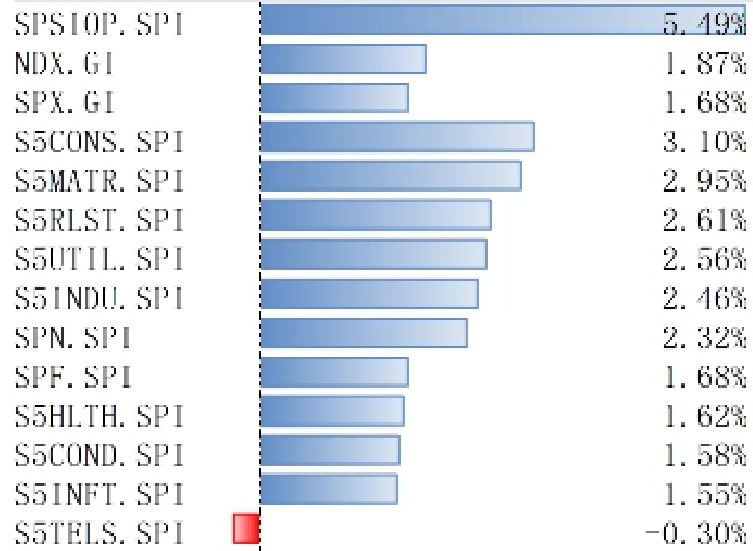

在11月18日至22日的一周内,全球股市表现活跃。标普油气指数涨幅显著,达到5.49%。科技股也表现强劲,纳斯达克100指数上涨1.87%,标普500指数上涨1.68%。在标普500指数的11个行业板块中,10个板块上涨,必需消费品板块以3.10%的涨幅领先,通信设备板块下跌0.30%。

数据来源:Wind

投资配置动态

美股市场因制造业和服务业PMI数据超预期而大涨,美元保持强势。地缘政治冲突加剧,黄金和比特币价格上涨。联准会官员的鹰派表态导致市场预期12月降息25个基点的机率降至56%。

短期内,11月非农数据可能因飓风和罢工影响消退而反弹, CPI可能继续回升,12月降息存在不确定性。中期来看,川普政策可能带来通胀上行风险,降息步伐可能放缓。投资者应关注联准会11月FOMC会议纪要和10月PCE数据。

全球市场资金流向

全球股票流入减少,债券市场流入加速,货币市场转为流出。美股流入放缓,新兴市场流出加速。具体来看,美股流入减少至23.0亿美元,发达欧洲流出加速至25.0亿美元,日本股市转为流出6.6亿美元,新兴市场流出增加至22.8亿美元。

投资工具的标定

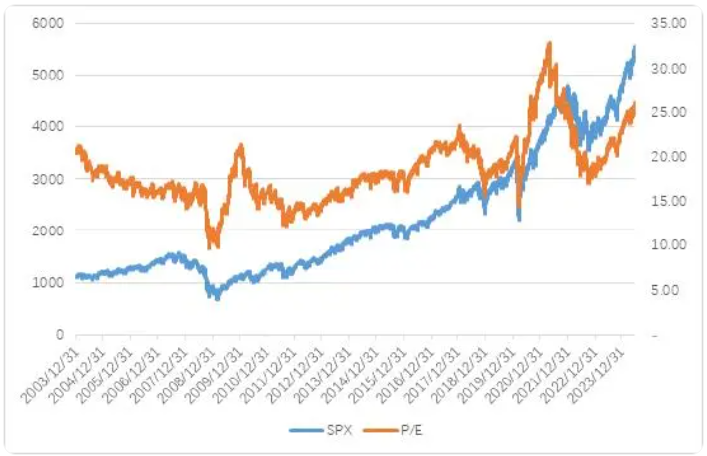

对于投资者来说,标普500ETF(513650)是跟踪美国标普500指数的ETF产品,以低廉管理成本和高效交易模式帮助投资者捕捉美股成长收益。标普500指数覆盖美国11个行业500多家上市公司,约占美国股票市场总市值的80%。

数据来源:Bloomberg

具体投资策略

标普500日K线图,截止至2024/11/27,数据来源:TradingView

观察标普500指数的日K线图,我们可以看到指数目前正处于一个上升通道中。特别值得注意的是,当前的6021点价格水准,与11月11日创下的历史新高持平,这表明该价位是一个关键的上方阻力位。要判断指数是否能突破这一阻力位,我们可以借助MACD指标进行分析。

目前, MACD指标中的DIF线已经上穿了DEA线,形成了所谓的“金叉”。这一技术形态通常被视为买入信号,暗示着市场可能会继续上涨。基于这一信号,我们可以合理推测,标普500指数有望突破当前的阻力位。

一旦指数成功突破阻力位,预计在触及上升通道的上沿后会出现一定程度的回落,这是对阻力位突破后的一种技术性回踩。如果这一预测成立,那么标普500指数的上行潜力可以看高至6200点。当然,市场的实际走势还需结合其他技术分析工具和市场情绪来综合判断。

11月标普美国制造业和服务业PMI超预期

首先,宏观经济领域,美国11月份的经济数据呈现出积极的迹象。

具体来看,美国的制造业和服务业采购经理指数(PMI)均有所上升。 11月份的Markit制造业PMI初值达到了48.8,这是近四个月的最高点,并且与市场预期相符,略高于前一个月的48.5。

服务业PMI初值更是达到了57,创下了32个月以来的新高,超出了预期的55.2,也高于前一个月的55。

综合PMI初值也达到了55.3,是31个月以来的最高水准,超出了预期的54.3,并且高于前一个月的54.1。

然而,美国消费者信心指数的表现却有些出乎意料。

11月份的密西根大学消费者信心指数终值被下调至71.8,低于预期的73.7,也低于初值的73,与10月份的终值70.5相比略有上升。

对于未来的通胀预期,一年期通胀率预期终值为2.6%,与预期相符,与初值持平,略低于10月份的终值2.7%。

在房地产市场方面,10月份的新屋开工和营建许可数据均未达到预期。

新屋开工年化总数为131.1万户,低于预期的133万户,也略低于修正后的前值135.3万户。 10月份的营建许可年化总数初值为141.6万户,低于预期的143万户,也略低于9月份的终值142.5万户。

不过,11月份的NAHB住房市场指数上升了3点,达到了46,这是自今年4月以来的最高点,这一上升主要得益于销售预期的提高,以及市场对川普政府可能减轻监管负担的乐观预期。

市场的乐观是降息的基础吗?我们接着看11月初请数据。

上周,美国初请失业金人数出现了意外的下降,这一现象可能预示着11月份的非农就业数据将会有所回升。此前,由于飓风和罢工的影响,10月份的就业增长出现了显著的减缓。

根据劳工部在周四发布的数据,截至11月16日的一周内,初请失业金人数经季节性调整后为21.3万人,较前一周减少了6000人,低于市场预期的22万人。

值得注意的是,这一数据的统计周期包含了美国退伍军人节假期,这可能会对数据造成一定的波动。

尽管10月初飓风海伦和米尔顿以及波音等航空航太公司的工人罢工导致申请失业金人数激增,但裁员人数依然保持在较低水准,这在一定程度上纾解了就业市场的疲软态势。

初请失业金数据的统计周期与政府对11月份就业报告中非农就业人数的企业调查周期相吻合。

政府的数据显示,飓风和罢工是导致10月份就业增长大幅放缓的主要因素。此外,州一级的就业和失业报告也反映出劳动力市场的持续放缓趋势。

11月就业数据或将决定联准会12月是否再次降息

10月非农就业数据影响

经济学家预测,由于罢工和飓风的影响,10月份非农就业人数可能减少了10万到12.5万,导致仅增加了12,000人,为2020年12月以来的最低增幅,而9月份增长了223,000人。

11月就业预期

随着波音公司罢工的结束和飓风灾区的重建,11月份新增就业岗位有望增加至少10万个。下周发布的失业救济连续申领人数数据将为11月份劳动力市场的状况提供更多线索。

联准会降息决策

11月份的就业报告可能会影响联准会在12月份是否再次降息的决策。此前的数据表明,通胀率降至2%目标的进展在过去几个月已停滞不前。本月早些时候,联准会将基准隔夜利率下调了25个基点,至4.50%-4.75%的区间。

花旗集团内部分歧

花旗集团的利率策略师与经济学家在联准会降息问题上出现了分歧。策略师Jabaz Mathai和Alejandra Vazquez认为,联准会应该暂停宽松政策,除非12月的就业数据显示出明显的疲软。他们建议投资者透过隔夜指数掉期合约(OIS)利率来为联准会可能在12月暂停降息做准备。

与此同时,花旗的经济学家Andrew Hollenhorst和Veronica Clark坚持认为联准会在12月降息50个基点的可能性仍然存在,尽管这种可能性已经降低。他们认为,如果失业率保持在4.1%而不是上升,降息25个基点的可能性会更大。

市场预期与政策调整

债券投资者普遍减少了对联准会明年进一步宽松政策的预期。花旗经济学家预计,11月份的非农就业报告将显示新增就业岗位不足15万,而市场预测中值为22万。

他们认为,若联准会要在12月暂停加息,就业人数至少需要增加30万,同时11月核心消费者价格指数至少需要上涨0.35%。随着就业和通胀数据的变化,联准会的政策路径可能会在未来进一步调整。

这些预期和政策调整在全球股市表现中得到了体现。在11月18日至22日的一周内,全球股市表现活跃,这可能与投资者对联准会政策预期的变化有关。市场参与者对经济数据的敏感反应,尤其是在就业和通胀方面的数据,直接影响了他们对联准会政策路径的预测,进而影响了股市的投资情绪和表现。

美股或成香饽饽,配置方向与建议

全球股市表现

在11月18日至22日的一周内,全球股市表现活跃。标普油气指数涨幅显著,达到5.49%。科技股也表现强劲,纳斯达克100指数上涨1.87%,标普500指数上涨1.68%。在标普500指数的11个行业板块中,10个板块上涨,必需消费品板块以3.10%的涨幅领先,通信设备板块下跌0.30%。

数据来源:Wind

投资配置动态

美股市场因制造业和服务业PMI数据超预期而大涨,美元保持强势。地缘政治冲突加剧,黄金和比特币价格上涨。联准会官员的鹰派表态导致市场预期12月降息25个基点的机率降至56%。

短期内,11月非农数据可能因飓风和罢工影响消退而反弹, CPI可能继续回升,12月降息存在不确定性。中期来看,川普政策可能带来通胀上行风险,降息步伐可能放缓。投资者应关注联准会11月FOMC会议纪要和10月PCE数据。

全球市场资金流向

全球股票流入减少,债券市场流入加速,货币市场转为流出。美股流入放缓,新兴市场流出加速。具体来看,美股流入减少至23.0亿美元,发达欧洲流出加速至25.0亿美元,日本股市转为流出6.6亿美元,新兴市场流出增加至22.8亿美元。

投资工具的标定

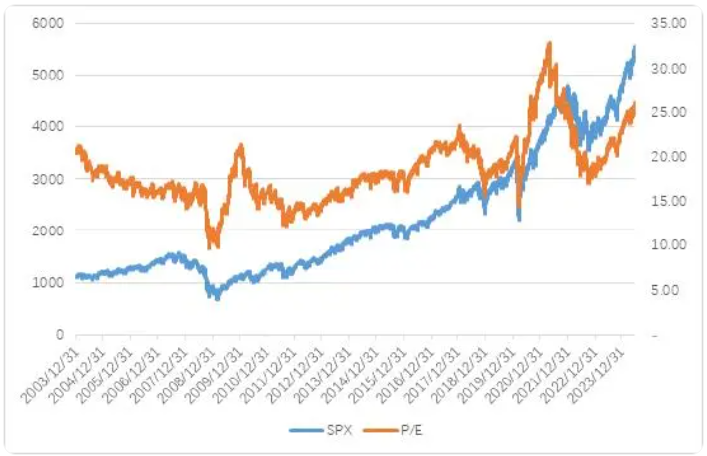

对于投资者来说,标普500ETF(513650)是跟踪美国标普500指数的ETF产品,以低廉管理成本和高效交易模式帮助投资者捕捉美股成长收益。标普500指数覆盖美国11个行业500多家上市公司,约占美国股票市场总市值的80%。

数据来源:Bloomberg

具体投资策略

标普500日K线图,截止至2024/11/27,数据来源:TradingView

观察标普500指数的日K线图,我们可以看到指数目前正处于一个上升通道中。特别值得注意的是,当前的6021点价格水准,与11月11日创下的历史新高持平,这表明该价位是一个关键的上方阻力位。要判断指数是否能突破这一阻力位,我们可以借助MACD指标进行分析。

目前, MACD指标中的DIF线已经上穿了DEA线,形成了所谓的“金叉”。这一技术形态通常被视为买入信号,暗示着市场可能会继续上涨。基于这一信号,我们可以合理推测,标普500指数有望突破当前的阻力位。

一旦指数成功突破阻力位,预计在触及上升通道的上沿后会出现一定程度的回落,这是对阻力位突破后的一种技术性回踩。如果这一预测成立,那么标普500指数的上行潜力可以看高至6200点。当然,市场的实际走势还需结合其他技术分析工具和市场情绪来综合判断。

热门文章

- 什么是降息?美国2025年何时降息?降息又会带来哪些影响?

自2024年12月降息以来,联准会在2025年一直按兵不动。市场预计9月可能降息,但仍有不确定性。那么美国2025年真的会降息吗?降息对市场又有何影响?我们一起来了解。

2025-08-21 TOPONE Markets分析师

TOPONE Markets分析师 - 现在是做空美金的好时机吗?美金如何投资?美金汇率走势预测(2025年最新)

在这个瞬息万变的全球经济时代,货币投资对于资产配置和保值增值来说,具有重要的意义。美金作为国际贸易和金融的主要货币,一直是投资者和储户热衷的选择。然而,「现在是买美金的好时机吗?」以及「如何投资美金?」这两个问题经常困扰着我们。此外,对于2025年美金汇率走势预测,也是众多投资者关心的话题。

2025-07-22 TOPONE Markets分析师

TOPONE Markets分析师 - 现在适合买美金吗? 2025下半年美金台币汇率走势预测

本文将梳理2025年上半年影响美金汇率走势的事件,并结合当下的宏观经济形势等可能影响未来美金汇率走势的因素,分析和预测2025下半年美金台币汇率的变动。

2025-07-07 TOPONE Markets分析师

TOPONE Markets分析师 - 2025年货币市场展望:探索去年表现最佳的货币对及投资策略

2024年外汇市场经历了显著波动,展望2025年,货币市场又将如何表现呢?本文将结合2024年行情与当下趋势,为您深入分析2025年货币市场前景,并分享实用的投资策略与技巧。

2025-03-13 TOPONE Markets分析师

TOPONE Markets分析师

赠金

赠金

赠金奖励,助力交易成长!

简体中文

简体中文