2024日幣會強勢升值嗎?便宜日圓會結束嗎?日幣未來升值的關鍵是什麼?

之前日圓一直處於貶值狀態,讓許多投資者享受到低廉的日圓匯率。近日日圓走升,便宜日圓的時代就要結束了嗎?據傳,日本央行可能在明年7月開始收緊其超級寬鬆的貨幣政策,以應對日本國內的通膨壓力。引發了市場對日圓升值的預期,推動日圓走強。

日圓作為全球第三大貨幣,對日本經濟和全球金融市場都有重大影響。今年以來,受到日本央行的超量化寬鬆政策和美國聯準會的升息政策的影響,日圓出現了跌跌不休的狀況,便宜日圓的時代就此開啟。不過,近期日圓卻出現了反彈的跡象,對美元和台幣都有所升值。

日圓在2024年有望結束貶值的局面,回歸升值的軌道,主要受到兩大因素的推動,一是美國聯準會(FED)暫停加息,使美元走弱,日圓相對走強;二是日本央行(BOJ)調整貨幣政策,有望走向緊縮,減少貨幣供應,提升日圓的價值。

這些變化對日圓會產生什麼影響,又為投資者帶來了什麼機會呢?我們將進行深入的分析,希望能助您掌握貨幣市場的最新動向,找到投資日幣的最佳時機。

2024日圓最新資訊

1月4日:日圓在亞洲市場一度走高,但隨後失去上漲動力,兌美元價格仍處於近兩週的低位。日本 12 月的製造業 PMI 數據顯示,工廠活動出現了自 2022 年 2 月以來的最大跌幅。這反映了日本在元旦遭受 7.6 級地震的嚴重影響,也是拖累日圓的主要因素。另一方面,美國聯準會 12 月的會議紀錄並未給出明確的降息時程,使得美國債券收益率略有回升,對美元形成了一定的支撐,也壓制了美元/日圓的下跌空間。

1月5日:美國勞工部和自動資料處理公司(ADP)的資料對美元產生了正面影響。 截至 12 月 30 日當週首次申請失業救濟人數降至 20.2 萬,大幅高於市場普遍預期的 21.6 萬,低於前一周的 22 萬。 另一方面,12 月份 ADP 就業變化呈現出積極的驚喜,就業崗位增加了 16.4 萬個,分別超過了市場普遍預期和之前的 11.5 萬個和 10.1 萬個就業崗位。美元/日圓飆升1%至147.70水平。

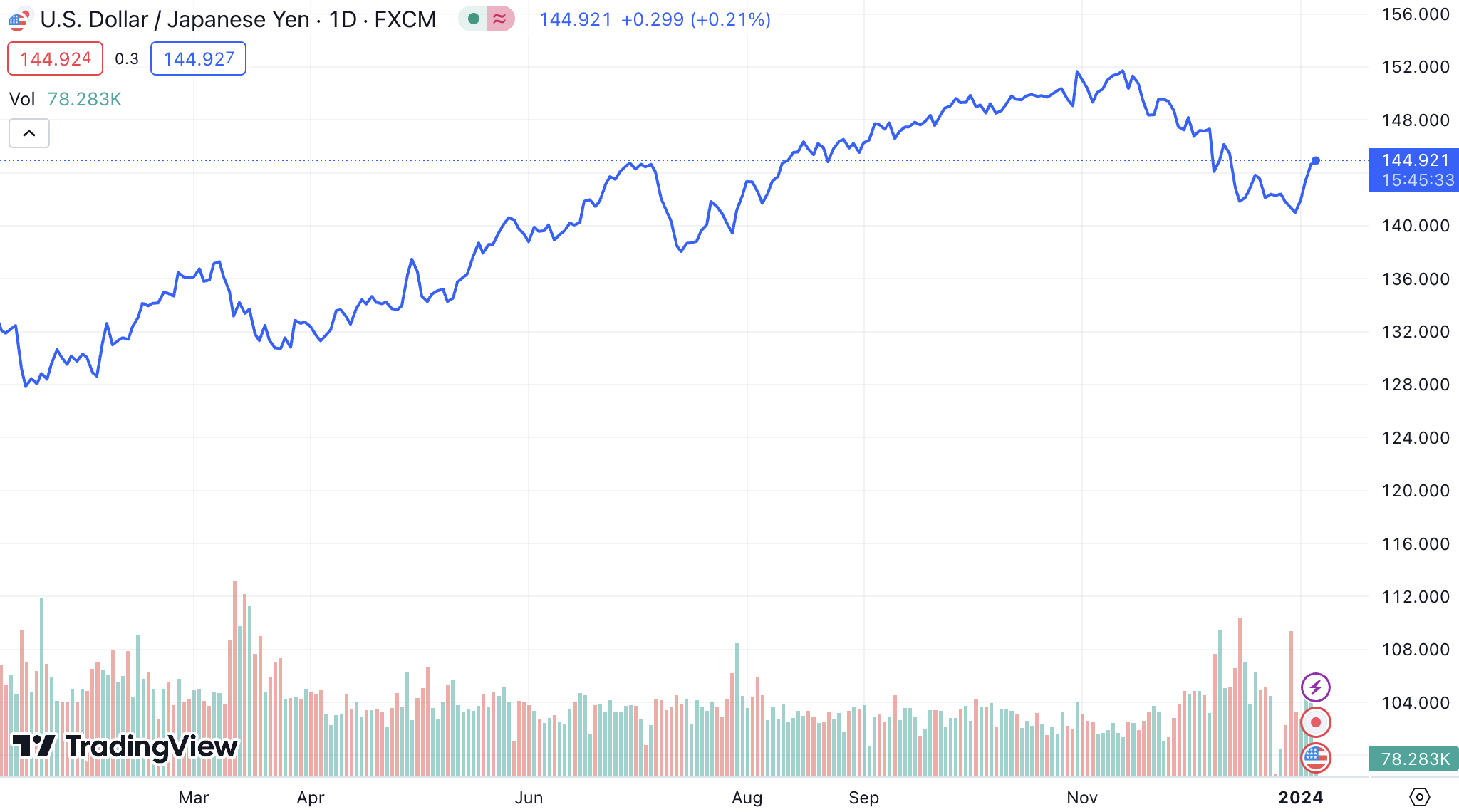

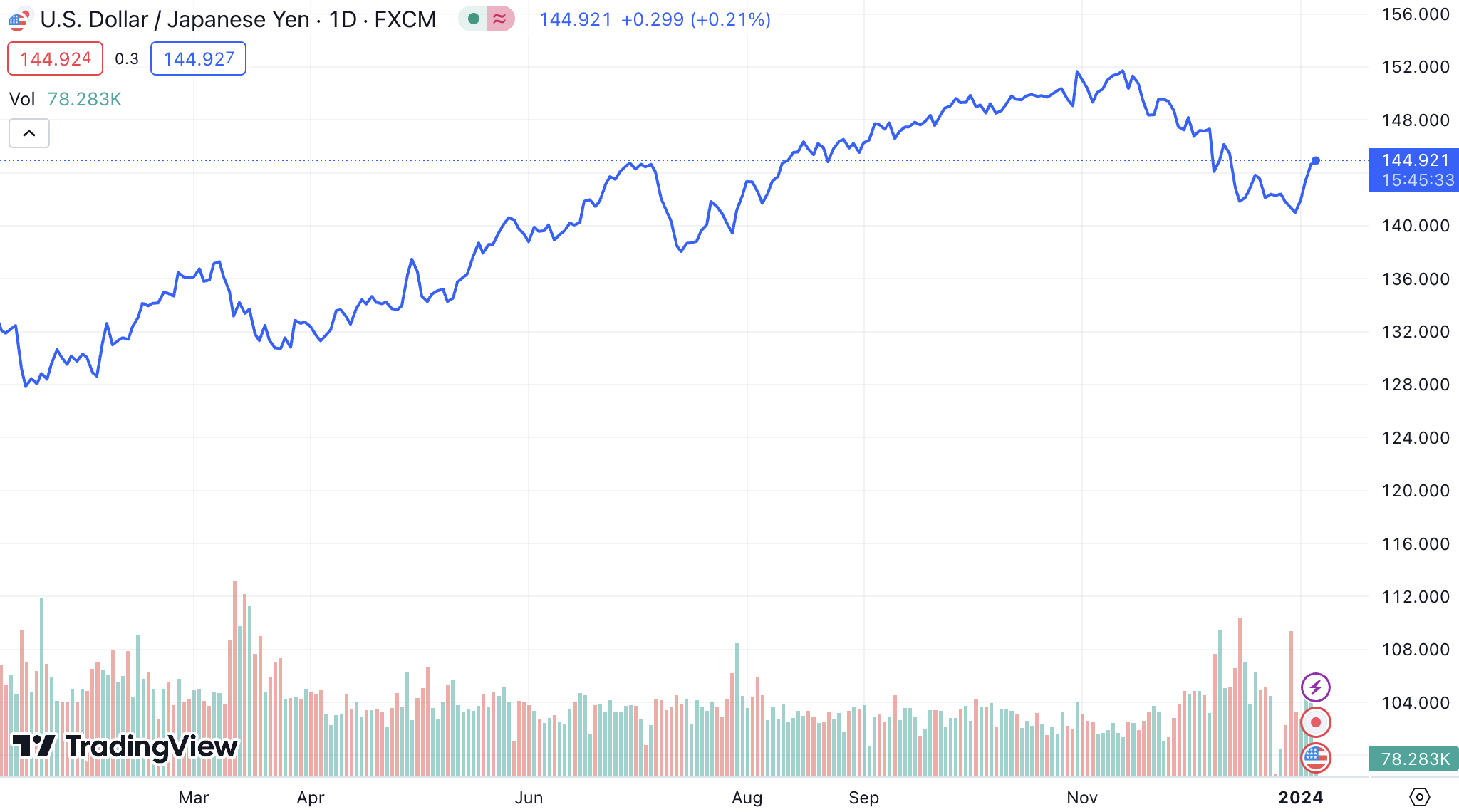

數據來源:TradingView

影響日幣走勢的三大因素

影響日圓走勢的關鍵有三:美國聯準會的利率決議、日本央行的貨幣政策以及美日利差的變化。

美國聯準會利率決議

美國聯準會每年八次通過聯邦公開市場委員會會議(FOMC)來調整貨幣政策。FOMC的利率決策會影響美元的供求和價值。一般來說,當利率提高時,會吸引更多的投資者購買美元資產,如美國國債,以獲得更高的回報,支撐美元走高。相反,當聯準會降低利率時,美元的需求會減少,並刺激經濟活動,美元貶值。

回顧美元指數歷史走勢,不難發現美元的走強往往與美國聯準會(Fed)的強勢加息有關。自2022年以來,Fed開始了超過一年的連續加息,將聯邦基金利率提高到了5.25%-5.50%的區間,为2007年以来的新高。這使得美元的吸引力增加,尤其是對於那些貨幣政策相對寬鬆的國家,如日本和歐洲。美元指數(DXY)也隨之攀升,上漲到了114點,創下了近30年來的新高。

數據來源:財經平方

日本央行貨幣政策

日本央行的政策長久以來都是超級寬鬆的,目的是要實現2%的通脹目標,並刺激經濟增長。日本央行採用了負利率、量化質化寬鬆 (QQE)和收益率曲線控制 (YCC)等政策工具,以影響市場利率和資產價格。

自2016年以來,日本央行一直實施大規模的貨幣寬鬆政策。將短期利率降至-0.1%,並引導長期利率降至約0%,形成一個稱為收益率曲線控制的政策框架。

數據來源:財經平方

日本央行的政策雖然有一定的效果,但也面臨著很多挑戰和風險。例如,日本的通脹率仍然低於2%的目標,且日本央行的資產購買也導致了市場的扭曲和金融穩定的威脅,例如股市的泡沫、銀行的利潤壓縮、國債市場的流動性減少等。

目前,日本央行的政策空間已經越來越狹窄,因為利率已經處於極低水平,而資產購買也遇到了法律和實際的限制。

美日利差

日本央行和美國聯準會的利率差異也是影響日圓走勢的重要因素。一般來說,當美國的利率高於日本的利率時,美元會對日圓升值,反之則貶值。這是由於投資者會尋求高收益率的貨幣,使資金流向美元,減少市場對日圓的需求,擠壓日圓的升值空間。從歷史走勢上來看,美日利差越大,美元兌日圓貨幣對越強。

數據來源:財經平方

聯準會升息結束,2024年美元會進入下跌週期嗎?

美國 CPI 經過一年多的高漲,從 2022 年 6 月的 8.93% 降到 2023 年 11 月的 3.12%,Fed 的通膨控制任務基本完成。在這個過程中,市場最擔心的是升息會拖累經濟,目前看來,美國經濟雖然受到一定的壓力,但仍然保持了穩健的增長,有望實現軟著陸。

圖片來源:財經平方

12 月的 FOMC 會議決定維持政策利率在 5.25% - 5.50% 不變,這也是今年的最後一次會議。從會議聲明和 Powell 的發言來看,Fed 的立場已經明顯轉向鴿派,對通膨的評估由「高位」變成「放緩」,對經濟的評估由「第三季強勁擴張」變成「第三季增長放緩」,並且首次暗示不會再升息,甚至開始討論明年降息的可能性。這次會議標誌著 Fed 結束了一年多的緊縮政策。

2024 年的利率預測點陣圖顯示,有 7 位委員下修了自己的預期,中位數也從 5.25% - 5.50% 降到 4.5% - 4.75%。這意味著明年有望降息 3 碼,比 11 月的預期多了一碼,也反映了 Fed 多數委員認為升息已經足夠,需要轉向鴿派的觀點。

2023年12月聯準會利率點陣圖 數據來源:財經平方

綜上所述,我們認為如果美國通膨進一步回落聯準會(Fed)可能做出降息決議。預期2024年有3-4碼的降息空間,最早可能在2024年3月開始降息。不過相較以往,本次的降息空間有限,表示「高利環境」將成為新常態。

日本央行會升息嗎?

日本央行在12月19日的貨幣政策會議上,維持了其超寬鬆的貨幣政策不變,將短期利率定在-0.1%,並將長期利率控制在0%左右。這是全球唯一的負利率體系,也是市場關注的焦點。然而,日本央行並沒有給出任何關於何時退出負利率政策的線索,只是重申了其前瞻性指引,即在達到2%的通脹目標之前,將繼續實施當前的貨幣政策。

日本央行對日本經濟的評估相對樂觀,認為日本經濟已經溫和復甦,企業獲利和信心改善,固定資產投資保持增長。此外,日本的就業和收入狀況也有所改善。雖然物價上漲對私人消費造成了壓力,但私人消費仍然保持增長。

值得關注的是,日本經濟發展相當順利,今年經濟成長達1.96%。這和長期平均成長率1%相比,甚至有點過熱的跡象。日本央行也預計隨著收支循環的加強,日本經濟將繼續高於潛在增長率的速度增長。而到2024財年,由於剩餘影響等因素的作用,CPI(除新鮮食品外的所有項目)的同比增幅可能會超過2%。有鑑於此,日本央行將可能結束長達17年的負利率政策,並於明年7月走向貨幣緊縮。

圖片來源:財經平方

日幣升值的關鍵:聯準會降息,日央行升息

美國經濟在 2023 年表現堅挺,但 2024-2026 年面臨不少挑戰。瑞銀最新的展望報告指出,通縮壓力和失業問題將拖累 2024 年的經濟增長,迫使 FOMC 大幅降息 275 個基點,以刺激需求。

日本央行總裁上田一夫在聖誕節發表演說,暗示日本經濟已經恢復正常,提高利率有助於維持金融穩定和預防泡沫。部分經濟學家預期,日本央行將在明年四月開始升息,這將是自 2007 年以來的首次加息。

德意志銀行分析師認為,日本央行的升息將是貨幣政策「正常化」的開始,結束了長期的超低利率時代。而美聯儲則可能在達到利率峰值後轉向降息,以應對經濟放緩。這將導致美日利差收斂,削弱美元的吸引力,推動日元升值。

總體而言,我們認為,美國聯準會最早將於明年三月開始降息,而日本可能會因為超過預期的通膨數據在年中結束負利率政策。屆時,日圓匯率可能扶搖直上,結束便宜日圓的局面。

日圓作為全球第三大貨幣,對日本經濟和全球金融市場都有重大影響。今年以來,受到日本央行的超量化寬鬆政策和美國聯準會的升息政策的影響,日圓出現了跌跌不休的狀況,便宜日圓的時代就此開啟。不過,近期日圓卻出現了反彈的跡象,對美元和台幣都有所升值。

日圓在2024年有望結束貶值的局面,回歸升值的軌道,主要受到兩大因素的推動,一是美國聯準會(FED)暫停加息,使美元走弱,日圓相對走強;二是日本央行(BOJ)調整貨幣政策,有望走向緊縮,減少貨幣供應,提升日圓的價值。

這些變化對日圓會產生什麼影響,又為投資者帶來了什麼機會呢?我們將進行深入的分析,希望能助您掌握貨幣市場的最新動向,找到投資日幣的最佳時機。

2024日圓最新資訊

1月4日:日圓在亞洲市場一度走高,但隨後失去上漲動力,兌美元價格仍處於近兩週的低位。日本 12 月的製造業 PMI 數據顯示,工廠活動出現了自 2022 年 2 月以來的最大跌幅。這反映了日本在元旦遭受 7.6 級地震的嚴重影響,也是拖累日圓的主要因素。另一方面,美國聯準會 12 月的會議紀錄並未給出明確的降息時程,使得美國債券收益率略有回升,對美元形成了一定的支撐,也壓制了美元/日圓的下跌空間。

1月5日:美國勞工部和自動資料處理公司(ADP)的資料對美元產生了正面影響。 截至 12 月 30 日當週首次申請失業救濟人數降至 20.2 萬,大幅高於市場普遍預期的 21.6 萬,低於前一周的 22 萬。 另一方面,12 月份 ADP 就業變化呈現出積極的驚喜,就業崗位增加了 16.4 萬個,分別超過了市場普遍預期和之前的 11.5 萬個和 10.1 萬個就業崗位。美元/日圓飆升1%至147.70水平。

數據來源:TradingView

影響日幣走勢的三大因素

影響日圓走勢的關鍵有三:美國聯準會的利率決議、日本央行的貨幣政策以及美日利差的變化。

美國聯準會利率決議

美國聯準會每年八次通過聯邦公開市場委員會會議(FOMC)來調整貨幣政策。FOMC的利率決策會影響美元的供求和價值。一般來說,當利率提高時,會吸引更多的投資者購買美元資產,如美國國債,以獲得更高的回報,支撐美元走高。相反,當聯準會降低利率時,美元的需求會減少,並刺激經濟活動,美元貶值。

回顧美元指數歷史走勢,不難發現美元的走強往往與美國聯準會(Fed)的強勢加息有關。自2022年以來,Fed開始了超過一年的連續加息,將聯邦基金利率提高到了5.25%-5.50%的區間,为2007年以来的新高。這使得美元的吸引力增加,尤其是對於那些貨幣政策相對寬鬆的國家,如日本和歐洲。美元指數(DXY)也隨之攀升,上漲到了114點,創下了近30年來的新高。

數據來源:財經平方

日本央行貨幣政策

日本央行的政策長久以來都是超級寬鬆的,目的是要實現2%的通脹目標,並刺激經濟增長。日本央行採用了負利率、量化質化寬鬆 (QQE)和收益率曲線控制 (YCC)等政策工具,以影響市場利率和資產價格。

自2016年以來,日本央行一直實施大規模的貨幣寬鬆政策。將短期利率降至-0.1%,並引導長期利率降至約0%,形成一個稱為收益率曲線控制的政策框架。

數據來源:財經平方

日本央行的政策雖然有一定的效果,但也面臨著很多挑戰和風險。例如,日本的通脹率仍然低於2%的目標,且日本央行的資產購買也導致了市場的扭曲和金融穩定的威脅,例如股市的泡沫、銀行的利潤壓縮、國債市場的流動性減少等。

目前,日本央行的政策空間已經越來越狹窄,因為利率已經處於極低水平,而資產購買也遇到了法律和實際的限制。

美日利差

日本央行和美國聯準會的利率差異也是影響日圓走勢的重要因素。一般來說,當美國的利率高於日本的利率時,美元會對日圓升值,反之則貶值。這是由於投資者會尋求高收益率的貨幣,使資金流向美元,減少市場對日圓的需求,擠壓日圓的升值空間。從歷史走勢上來看,美日利差越大,美元兌日圓貨幣對越強。

數據來源:財經平方

聯準會升息結束,2024年美元會進入下跌週期嗎?

美國 CPI 經過一年多的高漲,從 2022 年 6 月的 8.93% 降到 2023 年 11 月的 3.12%,Fed 的通膨控制任務基本完成。在這個過程中,市場最擔心的是升息會拖累經濟,目前看來,美國經濟雖然受到一定的壓力,但仍然保持了穩健的增長,有望實現軟著陸。

圖片來源:財經平方

12 月的 FOMC 會議決定維持政策利率在 5.25% - 5.50% 不變,這也是今年的最後一次會議。從會議聲明和 Powell 的發言來看,Fed 的立場已經明顯轉向鴿派,對通膨的評估由「高位」變成「放緩」,對經濟的評估由「第三季強勁擴張」變成「第三季增長放緩」,並且首次暗示不會再升息,甚至開始討論明年降息的可能性。這次會議標誌著 Fed 結束了一年多的緊縮政策。

2024 年的利率預測點陣圖顯示,有 7 位委員下修了自己的預期,中位數也從 5.25% - 5.50% 降到 4.5% - 4.75%。這意味著明年有望降息 3 碼,比 11 月的預期多了一碼,也反映了 Fed 多數委員認為升息已經足夠,需要轉向鴿派的觀點。

2023年12月聯準會利率點陣圖 數據來源:財經平方

綜上所述,我們認為如果美國通膨進一步回落聯準會(Fed)可能做出降息決議。預期2024年有3-4碼的降息空間,最早可能在2024年3月開始降息。不過相較以往,本次的降息空間有限,表示「高利環境」將成為新常態。

日本央行會升息嗎?

日本央行在12月19日的貨幣政策會議上,維持了其超寬鬆的貨幣政策不變,將短期利率定在-0.1%,並將長期利率控制在0%左右。這是全球唯一的負利率體系,也是市場關注的焦點。然而,日本央行並沒有給出任何關於何時退出負利率政策的線索,只是重申了其前瞻性指引,即在達到2%的通脹目標之前,將繼續實施當前的貨幣政策。

日本央行對日本經濟的評估相對樂觀,認為日本經濟已經溫和復甦,企業獲利和信心改善,固定資產投資保持增長。此外,日本的就業和收入狀況也有所改善。雖然物價上漲對私人消費造成了壓力,但私人消費仍然保持增長。

值得關注的是,日本經濟發展相當順利,今年經濟成長達1.96%。這和長期平均成長率1%相比,甚至有點過熱的跡象。日本央行也預計隨著收支循環的加強,日本經濟將繼續高於潛在增長率的速度增長。而到2024財年,由於剩餘影響等因素的作用,CPI(除新鮮食品外的所有項目)的同比增幅可能會超過2%。有鑑於此,日本央行將可能結束長達17年的負利率政策,並於明年7月走向貨幣緊縮。

圖片來源:財經平方

日幣升值的關鍵:聯準會降息,日央行升息

美國經濟在 2023 年表現堅挺,但 2024-2026 年面臨不少挑戰。瑞銀最新的展望報告指出,通縮壓力和失業問題將拖累 2024 年的經濟增長,迫使 FOMC 大幅降息 275 個基點,以刺激需求。

日本央行總裁上田一夫在聖誕節發表演說,暗示日本經濟已經恢復正常,提高利率有助於維持金融穩定和預防泡沫。部分經濟學家預期,日本央行將在明年四月開始升息,這將是自 2007 年以來的首次加息。

德意志銀行分析師認為,日本央行的升息將是貨幣政策「正常化」的開始,結束了長期的超低利率時代。而美聯儲則可能在達到利率峰值後轉向降息,以應對經濟放緩。這將導致美日利差收斂,削弱美元的吸引力,推動日元升值。

總體而言,我們認為,美國聯準會最早將於明年三月開始降息,而日本可能會因為超過預期的通膨數據在年中結束負利率政策。屆時,日圓匯率可能扶搖直上,結束便宜日圓的局面。

熱門文章

- 人民幣現在可以買嗎?2025年底美元兌人民幣走勢分析與預測

人民幣在 2025 下半年表現相對穩定並一度走強,10月外匯儲備小幅回升,人民銀行持續推動數位人民幣與匯率穩定機制。而人民幣近期走勢轉強、美元兌人民幣圍繞 7.1 區間震盪。本文從基本面切入,分析2025年底美元兌人民幣的關鍵驅動因子,幫你判斷現在能否入手人民幣?

2025-11-10 TOPONE Markets分析師

TOPONE Markets分析師 - 非農是什麼?如何利用美國非農數據分析市場行情?

在經濟的運轉中,勞動力是無法替代的一個角色。過去我們已深入地探討過非農就業數據對美國經濟的影響力,可以肯定地說,這個數據是觀察美國經濟狀態的關鍵指標。事實上,非農就業數據不僅提供我們了解美國經濟的健康度,更是我們分析全球金融市場、預測投資趨勢的重要工具。

2025-09-03 TOPONE Markets分析師

TOPONE Markets分析師 - 什麼是降息?美國2025年何時降息?降息又會帶來哪些影響?

自2024年12月降息以來,聯準會在2025年一直按兵不動。市場預計9月可能降息,但仍有不確定性。那麼美國2025年真的會降息嗎?降息對市場又有何影響?我們一起來了解。

2025-08-21 TOPONE Markets分析師

TOPONE Markets分析師 - 現在是做空美金的好時機嗎?美金如何投资?美金匯率走勢預測(2025年最新)

在這個瞬息萬變的全球經濟時代,貨幣投資對於資產配置和保值增值來說,具有重要的意義。美金作為國際貿易和金融的主要貨幣,一直是投資者和儲戶熱衷的選擇。然而,「現在是買美金的好時機嗎?」以及 「如何投資美金?」這兩個問題經常困擾著我們。此外,對於2025年美金匯率走勢預測,也是眾多投資者關心的話題。

2025-07-22 TOPONE Markets分析師

TOPONE Markets分析師

贈金

贈金

紅利金加持,助投資人在交易世界成長!

繁體中文

繁體中文