RSI(相對強弱指標)是什麼?RSI怎麼看?如何利用RSI判斷股票趨勢拐點?

本文將帶您深入RSI的世界:從基礎原理到實戰應用,助您投資決策更精准、更高效!

RSI(相對強弱指標)是什麼?

相對強弱指數(Relative Strength Index,簡稱RSI) 是由技術分析專家J. Welles Wilder Jr. 在1978年首次提出的一個動量振盪指標,用於衡量資產價格近期的漲跌強度。

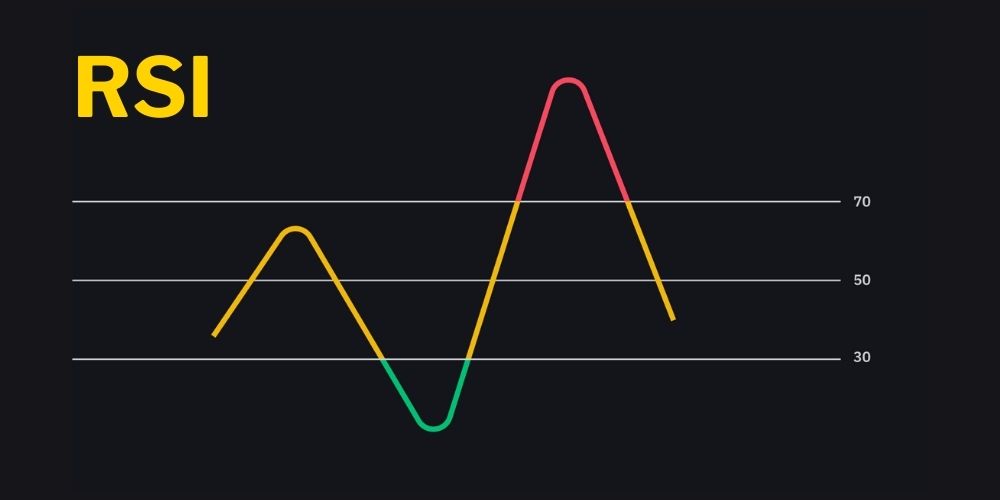

RSI因其簡單易懂的特性,已成為金融市場中交易者廣泛使用的指標之一。RSI的值範圍從0到100,通常基於14天的價格數據進行計算。其原理在於比較資產在近期內平均上漲的天數與平均下跌的天數。

當資產價格連續上漲時,RSI值會接近100,這可能表明資產價格被高估,存在回調的風險。相反,當資產價格連續下跌時,RSI值會接近0,這可能意味著資產價格被低估,有可能出現反彈。

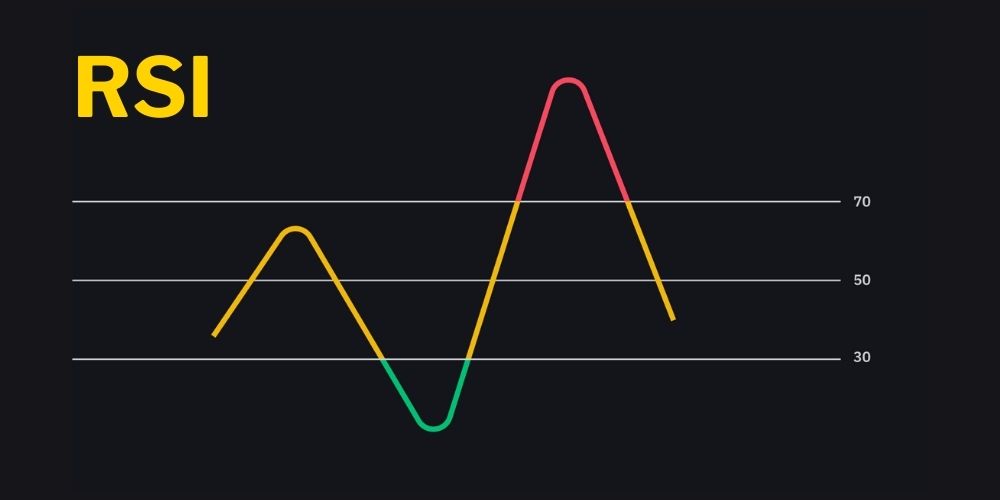

在實際應用中,RSI的值通常被劃分為三個區域:

70以上:被認為是超買區域,資產可能被高估,有回落的風險。

30以下:被認為是超賣區域,資產可能被低估,有反彈的機會。

30到70之間:被認為是中性區域,表示資產價格相對穩定。

如何計算RSI指標?

要深入理解RSI的工作原理,我們首先需要掌握其背後的計算公式。雖然公式初看起來可能有些複雜,但透過逐步分析,我們可以很容易地理解其含義。

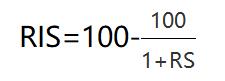

RSI的計算基於以下幾個步驟:

1. 計算平均漲幅(Average Gain):選擇一個特定的時間段(通常是14天),計算這段時間內所有價格上漲的平均值。

2. 計算平均跌幅(Average Loss):同樣選擇一個時間段,計算所有價格下跌的平均值。

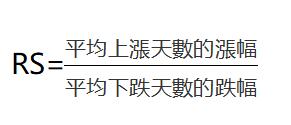

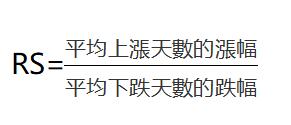

3. 計算相對強度(Relative Strength, RS):將平均漲幅除以平均跌幅,得到RS值。

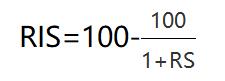

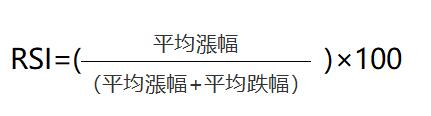

4. 應用RSI公式:使用以下公式計算RSI值:

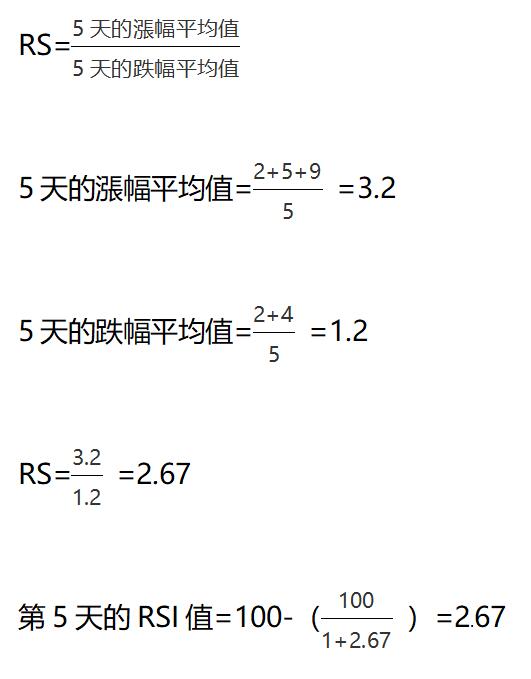

RS(相對強度)是透過比較近期內資產價格上漲的平均幅度與下跌的平均幅度來計算的。具體來說,它是:

平均漲幅:選定時間段內所有價格上漲日的漲幅總和除以上漲日的數量。

平均跌幅:選定時間段內所有價格下跌日的跌幅總和除以下跌日的數量。

RS的計算公式為:

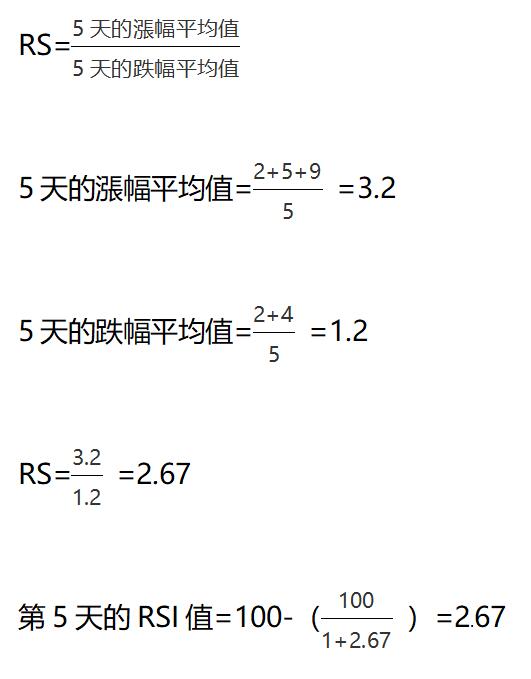

假設下麵的表格記錄了黃金在過去5個交易日的收盤價,以及每天收盤價與前一交易日相比的變動情況:

計算RS值為:

簡而言之,RSI指標衡量了資產價格在近期內的上漲動力與下跌動力的相對強度。

當RSI值接近100時,這表明在考察的時間段內,價格上漲的力度顯著超過了下跌的力度,資產可能已經達到了超買狀態,意味著價格可能過高,投資者需要警惕潛在的價格回調風險。

相反,當RSI值接近0時,這反映出在相同時間段內,價格下跌的力度遠遠超過了上漲的力度,資產可能已經處於超賣狀態,暗示價格可能過低,存在反彈的潛力。

這種分析方法幫助投資者識別市場的過度波動,並在適當的時機作出買入或賣出的決策。

RSI指標怎麼看?

RSI指標是透過計算某段時間內股價的“平均上漲幅度”與“平均下跌幅度”來得出的一個數值。要把握RSI指標的基本含義,我們可以透過以下示例來直觀理解。

假設我們有一支股票過去一周的價格變動數據:

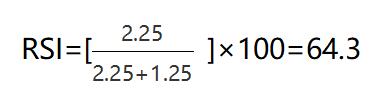

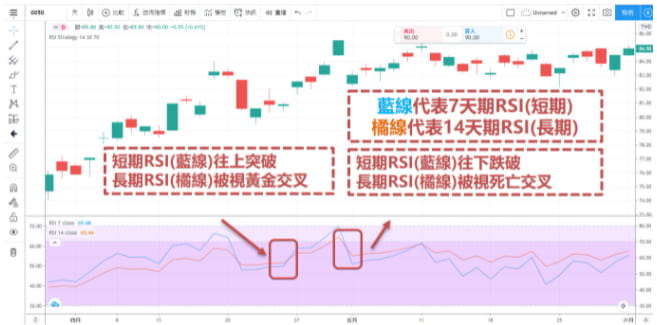

讓我們以這個簡單的例子來計算最後一天的“6日RSI值”。由於是6日RSI,我們將回顧這6天的價格漲跌情況。在這6天中,有4天股價上漲,累計漲幅為3 + 2 + 2 + 2 = 9,平均每天上漲幅度為9/4=2.25(平均漲幅)。另外2天股價下跌,累計跌幅為4 + 1 = 5,平均每天下跌幅度為5/4= 1.25(平均跌幅)。

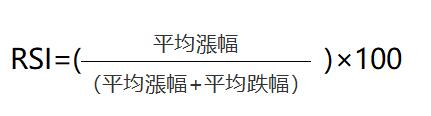

RSI的計算公式為:

透過這個公式,我們可以得出兩個結論:

1. RSI的取值範圍一定在0到100之間。

2. RSI值越大,表示過去上漲的概率越高。如果漲跌概率相等,RSI將接近中間值50。

在這個案例中,RSI計算為:

這個值大於50,說明過去六天中,股價上漲的天數較多。如果這個趨勢持續,未來股價上漲的可能性也較大。

如何設定RSI參數?

RSI指標主要受一個參數影響,即週期長度。RSI的默認週期設置為14天,但投資者可以根據個人的交易策略和金融資產的特性,對週期長度進行調整。

簡單來說:

較短的RSI週期:提高了對價格波動的敏感性,可能會產生更多的交易信號,但同時也可能增加假信號的風險。

較長的RSI週期:降低了對價格波動的敏感性,減少了交易信號的數量,但可能會延遲對市場變化的反應。

調整RSI週期並不保證提高交易的準確性。不同的週期可能更適合不同的市場環境和交易策略。

在波動性較高的市場中,較短的週期可能會導致頻繁的交易信號和交易成本的增加。而在相對穩定的市場中,較長的週期可能會錯過一些交易機會,因為它對市場變化的反應可能較慢。

在實際應用新的RSI週期之前,投資者可以透過回測來評估其在過去市場環境中的表現,從而瞭解新週期的潛在優勢和局限性。

何時該用RSI?有何限制?

何時使用RSI取決於以下情況:

1. 趨勢確認:在明顯的上漲或下跌趨勢中,RSI可以幫助確認趨勢的強度。

2. 超買/超賣信號:RSI值超過70通常表示超買狀態,而低於30則表示超賣狀態,這可能預示著價格的潛在反轉。

3. 交易信號:RSI的交叉信號(如RSI線穿過70或30)可以作為潛在的買入或賣出信號。

4. 背離分析:價格創新高而RSI未能創新高,或價格創新低而RSI未能創新低,這可能是趨勢即將反轉的信號。

5. 交易策略:結合其他技術指標和分析方法,RSI可以作為交易策略的一部分。

RSI時用時有以下限制:

1. 滯後性:RSI是一個滯後指標,它反映的是過去價格變動的強度,而不是預測未來價格。

2. 假信號:在高度波動的市場中,RSI可能會產生許多假信號,導致錯誤的交易決策。

3. 參數選擇:不同的週期參數可能會產生不同的信號,選擇不當可能會影響交易效果。

4. 市場適應性:RSI在不同市場條件下的表現可能不同,需要根據市場環境調整使用方式。

5. 單一指標依賴:過度依賴單一指標可能會導致忽視其他重要的市場資訊和分析方法。

6. 不適用於所有資產:某些資產或市場可能不適合使用RSI,特別是那些價格波動較小或交易量較低的市場。

如何應用RSI?

1. 選擇週期

確定你想要使用的RSI週期。常見的週期是14天,但根據交易策略和市場波動性,你可以選擇更短或更長的週期。

2. 判斷趨勢

RSI指標反映了資產價格在特定時間段內的相對強弱,其應用時機通常基於兩種不同的交易哲學:

順勢交易:這種觀點認為,如果資產在過去表現出強勁的上漲或下跌趨勢,那麼這種趨勢在短期內很可能會繼續。順勢交易者會利用RSI來確認現有趨勢的強度,並尋找進入或維持頭寸的機會。

逆勢交易:逆勢交易者相信,如果資產價格的波動過於極端,它們最終會向平均水準回歸。這種觀點認為,超買或超賣狀態是市場過度反應的結果,預示著價格可能會反轉。逆勢交易者會使用RSI來識別潛在的反轉信號,並據此進行交易。

3. 識別超買/超賣狀態:

當RSI超過70,資產可能進入超買狀態,價格有回調的風險。

當RSI低於30,資產可能進入超賣狀態,價格有反彈的潛力。

4. 觀察背離現象:

如果股價創新高而RSI未能創新高,這可能是一個下跌背離信號,預示著潛在的價格下跌。

如果股價創新低而RSI未能創新低,這可能是一個上漲背離信號,預示著潛在的價格上升。

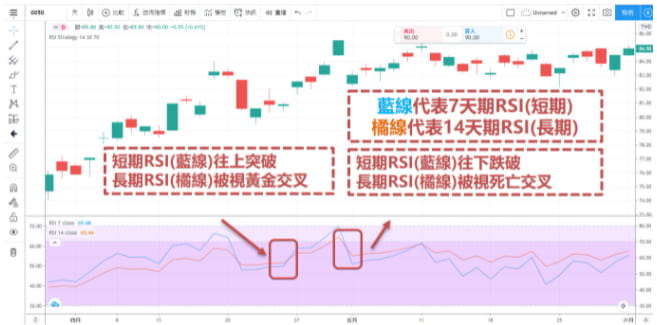

5. 使用交叉信號

一些交易者使用RSI的短期(如9日)和長期(如14日)線來尋找交叉信號。當短期RSI線上穿長期RSI線時,可能是一個買入信號;當下穿時,可能是一個賣出信號。

6. 結合其他指標

不要單獨依賴RSI指標。結合其他技術分析工具,如移動平均線、MACD、布林帶等,以獲得更全面的市場分析。

7. 考慮趨勢

在強趨勢市場中,RSI可能會長時間保持在超買或超賣區域。在這種情況下,使用RSI來確認趨勢而不是尋找反轉信號可能更為合適。

8. 設置止損

無論何時進入交易,都應設置止損點以限制潛在的損失。

9. 進行回測

在實際應用RSI策略之前,透過歷史數據進行回測,以評估其在過去的市場條件下的表現。

10. 持續監控

進入交易後,持續監控RSI和市場情況,以便及時調整你的交易策略。

11. 適應市場變化

市場條件不斷變化,因此需要定期評估和調整你的RSI應用策略。

如何利用RSI判斷股票趨勢拐點?

1. RSI趨勢判斷

RSI指標的創始人J. Welles Wilder宣導的主要是逆勢交易觀點,他將RSI值的70和30作為關鍵的閾值(儘管有些交易者可能會使用80和20):

RSI值高於70:這通常表明市場正處於快速上漲階段。在這種情況下,交易者需要評估趨勢是否有可能發生反轉,或者尋找潛在的賣出機會。

RSI值低於30:這通常意味著市場正在經歷急劇下跌。此時,交易者應該考慮趨勢是否有可能反轉向上,如果下跌勢頭減弱,這可能是一個買入的機會。

RSI值接近50:這表明市場沒有明顯的上升或下降趨勢,可能處於一種平衡狀態。

值得注意的是,不同的交易者可能會根據個人偏好和市場分析採取順勢或逆勢的解讀方式。RSI指標的使用並沒有統一的標準答案,關鍵在於找到適合自己交易風格的解讀方法。

2. RSI背離判斷

RSI的走勢變化有時可能與股價走勢不同步,這種現象稱為RSI指標背離。

RSI下跌背離(Bearish RSI Divergence):當股價達到新高,而同期RSI指數卻向下移動,這表明上漲動力正在減弱。這可能預示著未來價格有下降的風險,尤其是在熊市中反彈時更為有效。

RSI上漲背離(Bullish RSI Divergence):當股價觸及新低,但同期RSI指數卻向上移動,這表明下跌動力正在減弱。這可能預示著未來價格有上升的潛力,尤其是在牛市中回調時更為有效。

RSI指標的發明者J. Welles Wilder認為,背離現象表明市場動力與股價走勢不一致,可能揭示了一些交易機會。然而,重要的是要記住,所有技術指標,包括RSI,都是對價格資訊的簡化和解讀工具。它們提供的是潛在的交易信號,而不是確定性的結果。

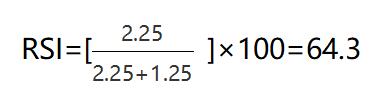

3. RSI黃金交叉與死亡交叉

在技術分析中,黃金交叉與死亡交叉的概念通常與兩條RSI線(一條短期,一條長期)相關聯。這種方法的目的是透過比較短期RSI與長期RSI的強弱,來解決RSI計算公式本身未考慮時間序列先後順序的問題。

黃金交叉:當短期RSI線上穿長期RSI線時,這表明短期上漲趨勢的強度可能正在超越長期趨勢,通常被視為一個看漲信號。

死亡交叉:當短期RSI線下穿長期RSI線時,這表明短期下跌趨勢的強度可能正在超越長期趨勢,通常被視為一個看跌信號。

儘管RSI的發明者Wilder並沒有採用這種交叉方法,但網路上仍有討論這種分析方式的聲音。

然而,從RSI計算公式的意義上講,短期和長期數據可能缺乏直接的可比性。由於分母的差異以及較短週期數據的波動性較大,這可能導致誤導性的信號。例如,如果週期過短(即使14天的週期在某些情況下可能已經偏短),可能難以捕捉到有意義的趨勢。

因此,在使用RSI交叉策略時,建議交易者注意以下幾點:

選擇適當的週期長度,以確保數據的穩定性和信號的可靠性。

考慮結合其他技術指標和市場分析,以驗證RSI交叉信號的有效性。

認識到沒有任何技術指標是完美無缺的,包括RSI,應謹慎使用並理解其局限性。

美股RSI指標查詢方式

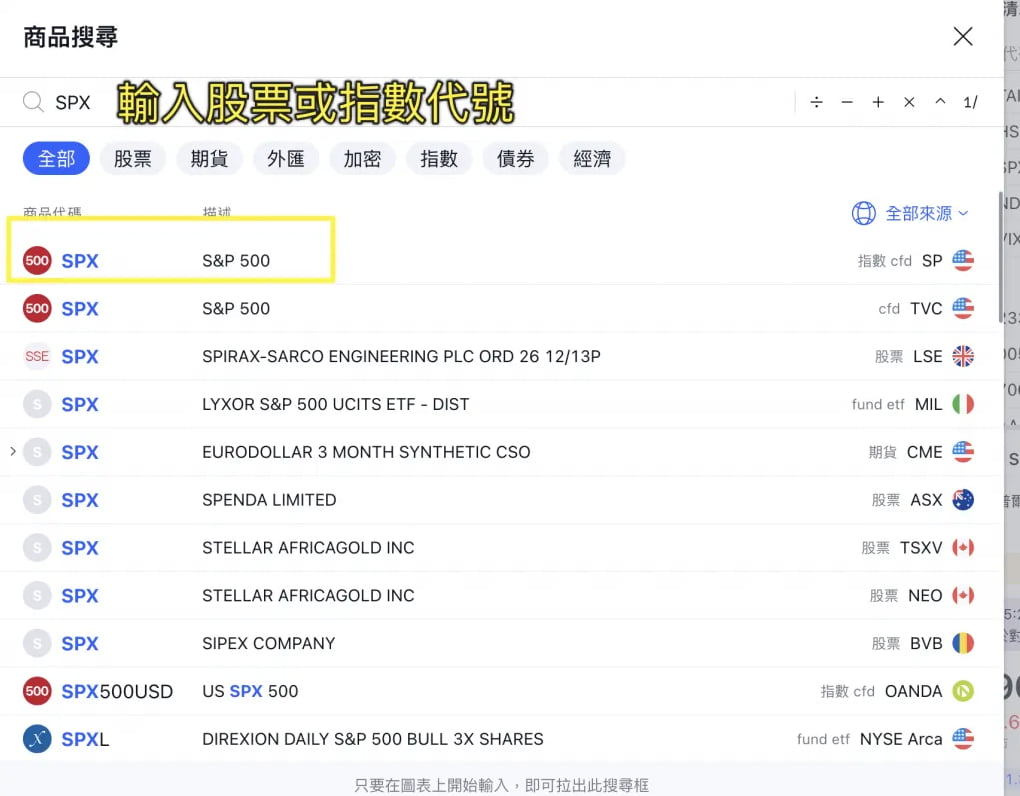

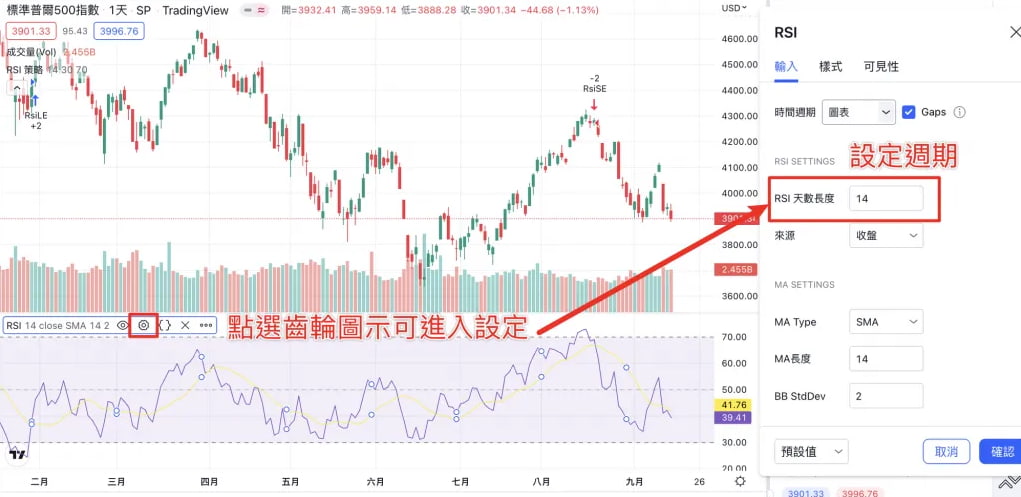

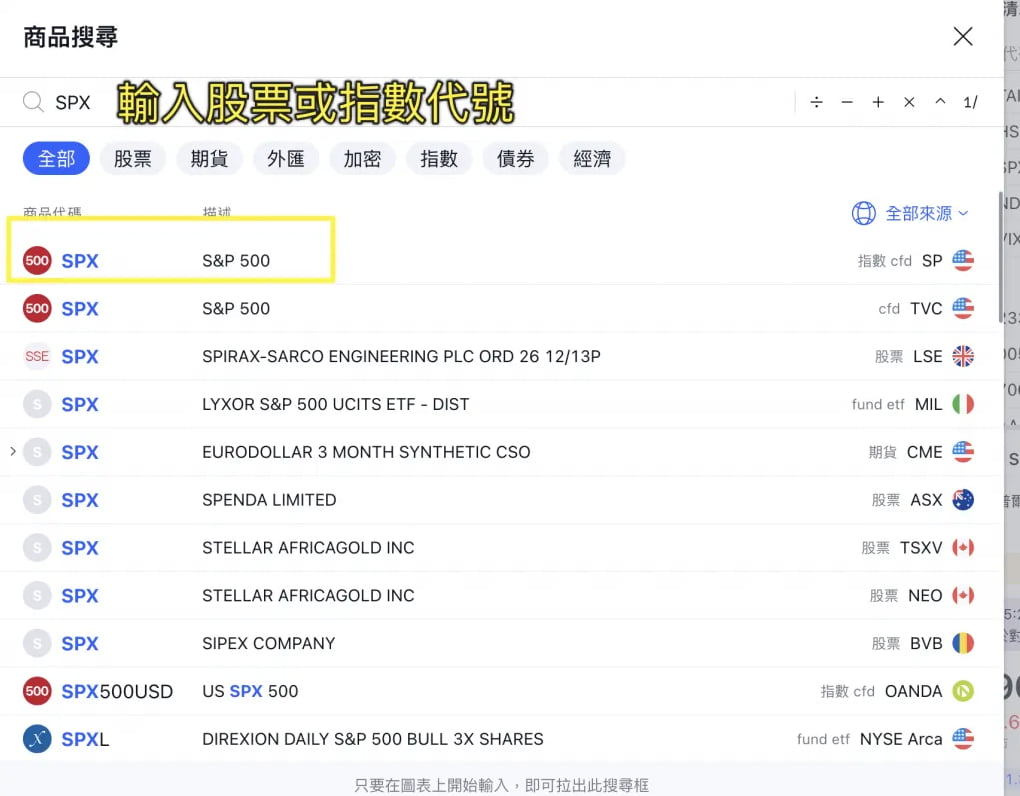

若您希望查詢美股的RSI指標,我推薦使用TradingView平臺。

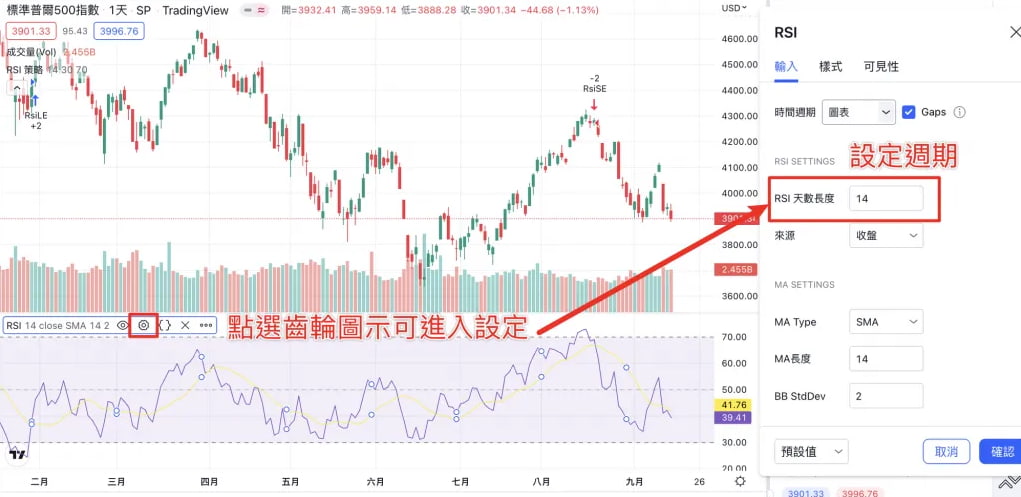

以S&P 500指數為例,以下是開啟RSI技術指標的步驟:

1. 搜索股票或指數:首先,使用TradingView的商品搜索功能,輸入您想要查詢的股票代碼或指數代碼,例如S&P 500。

2. 添加技術指標:在圖表介面,您可以點擊圖表工具欄中的"技術指標"。

3. 搜尋RIS:在跳出視窗中輸入 RSI 做搜尋,就可以找到「相對強弱指標」。

4. 設定參數:接著回到 S&P500 ,就會看到 RSI 在下方。 點選齒輪可以進入參數設定,調整週期、樣式等等。透過TradingView,您可以輕鬆地獲取並分析美股的RSI指標,為您的投資決策提供有力的數據支持。

台股RSI指標查詢方式

台股的RSI指標查詢其實非常簡單,大多數券商提供的看盤軟體都內置了這項技術指標。

如果您的看盤軟體沒有默認提供RSI指標,您可以透過以下步驟輕鬆開啟它。

以富邦證券App為例,下麵是開啟RSI指標的步驟:

1. 選擇股票:首先,選擇您想要查看的股票。

2. 訪問技術圖表:透過設置菜單,找到並選擇“技術圖表”選項。

3. RSI指標詳解:包括超買超賣、背離現象、黃金交叉等,以及如何有效運用這些指標。

4. 配置技術圖表:在技術圖表設置中,您可以調整版面佈局、選擇指標、設置參數等。

5. 選擇RSI指標:在“常用指標”中找到“副圖”,然後勾選RSI選項。

6. 返回主介面:操作完成後,返回主介面,您會發現RSI指標已經顯示在圖表上。

7. 調整參數(如需要):若需調整RSI的週期長度或其他參數,再次進入設置中的“參數設置”,找到RSI進行修改。

透過這些簡單的步驟,我們可以輕鬆地在富邦證券App中查看和使用RSI指標。

RSI(相對強弱指標)是什麼?

相對強弱指數(Relative Strength Index,簡稱RSI) 是由技術分析專家J. Welles Wilder Jr. 在1978年首次提出的一個動量振盪指標,用於衡量資產價格近期的漲跌強度。

RSI因其簡單易懂的特性,已成為金融市場中交易者廣泛使用的指標之一。RSI的值範圍從0到100,通常基於14天的價格數據進行計算。其原理在於比較資產在近期內平均上漲的天數與平均下跌的天數。

當資產價格連續上漲時,RSI值會接近100,這可能表明資產價格被高估,存在回調的風險。相反,當資產價格連續下跌時,RSI值會接近0,這可能意味著資產價格被低估,有可能出現反彈。

在實際應用中,RSI的值通常被劃分為三個區域:

70以上:被認為是超買區域,資產可能被高估,有回落的風險。

30以下:被認為是超賣區域,資產可能被低估,有反彈的機會。

30到70之間:被認為是中性區域,表示資產價格相對穩定。

如何計算RSI指標?

要深入理解RSI的工作原理,我們首先需要掌握其背後的計算公式。雖然公式初看起來可能有些複雜,但透過逐步分析,我們可以很容易地理解其含義。

RSI的計算基於以下幾個步驟:

1. 計算平均漲幅(Average Gain):選擇一個特定的時間段(通常是14天),計算這段時間內所有價格上漲的平均值。

2. 計算平均跌幅(Average Loss):同樣選擇一個時間段,計算所有價格下跌的平均值。

3. 計算相對強度(Relative Strength, RS):將平均漲幅除以平均跌幅,得到RS值。

4. 應用RSI公式:使用以下公式計算RSI值:

RS(相對強度)是透過比較近期內資產價格上漲的平均幅度與下跌的平均幅度來計算的。具體來說,它是:

平均漲幅:選定時間段內所有價格上漲日的漲幅總和除以上漲日的數量。

平均跌幅:選定時間段內所有價格下跌日的跌幅總和除以下跌日的數量。

RS的計算公式為:

假設下麵的表格記錄了黃金在過去5個交易日的收盤價,以及每天收盤價與前一交易日相比的變動情況:

計算RS值為:

簡而言之,RSI指標衡量了資產價格在近期內的上漲動力與下跌動力的相對強度。

當RSI值接近100時,這表明在考察的時間段內,價格上漲的力度顯著超過了下跌的力度,資產可能已經達到了超買狀態,意味著價格可能過高,投資者需要警惕潛在的價格回調風險。

相反,當RSI值接近0時,這反映出在相同時間段內,價格下跌的力度遠遠超過了上漲的力度,資產可能已經處於超賣狀態,暗示價格可能過低,存在反彈的潛力。

這種分析方法幫助投資者識別市場的過度波動,並在適當的時機作出買入或賣出的決策。

RSI指標怎麼看?

RSI指標是透過計算某段時間內股價的“平均上漲幅度”與“平均下跌幅度”來得出的一個數值。要把握RSI指標的基本含義,我們可以透過以下示例來直觀理解。

假設我們有一支股票過去一周的價格變動數據:

讓我們以這個簡單的例子來計算最後一天的“6日RSI值”。由於是6日RSI,我們將回顧這6天的價格漲跌情況。在這6天中,有4天股價上漲,累計漲幅為3 + 2 + 2 + 2 = 9,平均每天上漲幅度為9/4=2.25(平均漲幅)。另外2天股價下跌,累計跌幅為4 + 1 = 5,平均每天下跌幅度為5/4= 1.25(平均跌幅)。

RSI的計算公式為:

透過這個公式,我們可以得出兩個結論:

1. RSI的取值範圍一定在0到100之間。

2. RSI值越大,表示過去上漲的概率越高。如果漲跌概率相等,RSI將接近中間值50。

在這個案例中,RSI計算為:

這個值大於50,說明過去六天中,股價上漲的天數較多。如果這個趨勢持續,未來股價上漲的可能性也較大。

如何設定RSI參數?

RSI指標主要受一個參數影響,即週期長度。RSI的默認週期設置為14天,但投資者可以根據個人的交易策略和金融資產的特性,對週期長度進行調整。

簡單來說:

較短的RSI週期:提高了對價格波動的敏感性,可能會產生更多的交易信號,但同時也可能增加假信號的風險。

較長的RSI週期:降低了對價格波動的敏感性,減少了交易信號的數量,但可能會延遲對市場變化的反應。

調整RSI週期並不保證提高交易的準確性。不同的週期可能更適合不同的市場環境和交易策略。

在波動性較高的市場中,較短的週期可能會導致頻繁的交易信號和交易成本的增加。而在相對穩定的市場中,較長的週期可能會錯過一些交易機會,因為它對市場變化的反應可能較慢。

在實際應用新的RSI週期之前,投資者可以透過回測來評估其在過去市場環境中的表現,從而瞭解新週期的潛在優勢和局限性。

何時該用RSI?有何限制?

何時使用RSI取決於以下情況:

1. 趨勢確認:在明顯的上漲或下跌趨勢中,RSI可以幫助確認趨勢的強度。

2. 超買/超賣信號:RSI值超過70通常表示超買狀態,而低於30則表示超賣狀態,這可能預示著價格的潛在反轉。

3. 交易信號:RSI的交叉信號(如RSI線穿過70或30)可以作為潛在的買入或賣出信號。

4. 背離分析:價格創新高而RSI未能創新高,或價格創新低而RSI未能創新低,這可能是趨勢即將反轉的信號。

5. 交易策略:結合其他技術指標和分析方法,RSI可以作為交易策略的一部分。

RSI時用時有以下限制:

1. 滯後性:RSI是一個滯後指標,它反映的是過去價格變動的強度,而不是預測未來價格。

2. 假信號:在高度波動的市場中,RSI可能會產生許多假信號,導致錯誤的交易決策。

3. 參數選擇:不同的週期參數可能會產生不同的信號,選擇不當可能會影響交易效果。

4. 市場適應性:RSI在不同市場條件下的表現可能不同,需要根據市場環境調整使用方式。

5. 單一指標依賴:過度依賴單一指標可能會導致忽視其他重要的市場資訊和分析方法。

6. 不適用於所有資產:某些資產或市場可能不適合使用RSI,特別是那些價格波動較小或交易量較低的市場。

如何應用RSI?

1. 選擇週期

確定你想要使用的RSI週期。常見的週期是14天,但根據交易策略和市場波動性,你可以選擇更短或更長的週期。

2. 判斷趨勢

RSI指標反映了資產價格在特定時間段內的相對強弱,其應用時機通常基於兩種不同的交易哲學:

順勢交易:這種觀點認為,如果資產在過去表現出強勁的上漲或下跌趨勢,那麼這種趨勢在短期內很可能會繼續。順勢交易者會利用RSI來確認現有趨勢的強度,並尋找進入或維持頭寸的機會。

逆勢交易:逆勢交易者相信,如果資產價格的波動過於極端,它們最終會向平均水準回歸。這種觀點認為,超買或超賣狀態是市場過度反應的結果,預示著價格可能會反轉。逆勢交易者會使用RSI來識別潛在的反轉信號,並據此進行交易。

3. 識別超買/超賣狀態:

當RSI超過70,資產可能進入超買狀態,價格有回調的風險。

當RSI低於30,資產可能進入超賣狀態,價格有反彈的潛力。

4. 觀察背離現象:

如果股價創新高而RSI未能創新高,這可能是一個下跌背離信號,預示著潛在的價格下跌。

如果股價創新低而RSI未能創新低,這可能是一個上漲背離信號,預示著潛在的價格上升。

5. 使用交叉信號

一些交易者使用RSI的短期(如9日)和長期(如14日)線來尋找交叉信號。當短期RSI線上穿長期RSI線時,可能是一個買入信號;當下穿時,可能是一個賣出信號。

6. 結合其他指標

不要單獨依賴RSI指標。結合其他技術分析工具,如移動平均線、MACD、布林帶等,以獲得更全面的市場分析。

7. 考慮趨勢

在強趨勢市場中,RSI可能會長時間保持在超買或超賣區域。在這種情況下,使用RSI來確認趨勢而不是尋找反轉信號可能更為合適。

8. 設置止損

無論何時進入交易,都應設置止損點以限制潛在的損失。

9. 進行回測

在實際應用RSI策略之前,透過歷史數據進行回測,以評估其在過去的市場條件下的表現。

10. 持續監控

進入交易後,持續監控RSI和市場情況,以便及時調整你的交易策略。

11. 適應市場變化

市場條件不斷變化,因此需要定期評估和調整你的RSI應用策略。

如何利用RSI判斷股票趨勢拐點?

1. RSI趨勢判斷

RSI指標的創始人J. Welles Wilder宣導的主要是逆勢交易觀點,他將RSI值的70和30作為關鍵的閾值(儘管有些交易者可能會使用80和20):

RSI值高於70:這通常表明市場正處於快速上漲階段。在這種情況下,交易者需要評估趨勢是否有可能發生反轉,或者尋找潛在的賣出機會。

RSI值低於30:這通常意味著市場正在經歷急劇下跌。此時,交易者應該考慮趨勢是否有可能反轉向上,如果下跌勢頭減弱,這可能是一個買入的機會。

RSI值接近50:這表明市場沒有明顯的上升或下降趨勢,可能處於一種平衡狀態。

值得注意的是,不同的交易者可能會根據個人偏好和市場分析採取順勢或逆勢的解讀方式。RSI指標的使用並沒有統一的標準答案,關鍵在於找到適合自己交易風格的解讀方法。

2. RSI背離判斷

RSI的走勢變化有時可能與股價走勢不同步,這種現象稱為RSI指標背離。

RSI下跌背離(Bearish RSI Divergence):當股價達到新高,而同期RSI指數卻向下移動,這表明上漲動力正在減弱。這可能預示著未來價格有下降的風險,尤其是在熊市中反彈時更為有效。

RSI上漲背離(Bullish RSI Divergence):當股價觸及新低,但同期RSI指數卻向上移動,這表明下跌動力正在減弱。這可能預示著未來價格有上升的潛力,尤其是在牛市中回調時更為有效。

RSI指標的發明者J. Welles Wilder認為,背離現象表明市場動力與股價走勢不一致,可能揭示了一些交易機會。然而,重要的是要記住,所有技術指標,包括RSI,都是對價格資訊的簡化和解讀工具。它們提供的是潛在的交易信號,而不是確定性的結果。

3. RSI黃金交叉與死亡交叉

在技術分析中,黃金交叉與死亡交叉的概念通常與兩條RSI線(一條短期,一條長期)相關聯。這種方法的目的是透過比較短期RSI與長期RSI的強弱,來解決RSI計算公式本身未考慮時間序列先後順序的問題。

黃金交叉:當短期RSI線上穿長期RSI線時,這表明短期上漲趨勢的強度可能正在超越長期趨勢,通常被視為一個看漲信號。

死亡交叉:當短期RSI線下穿長期RSI線時,這表明短期下跌趨勢的強度可能正在超越長期趨勢,通常被視為一個看跌信號。

儘管RSI的發明者Wilder並沒有採用這種交叉方法,但網路上仍有討論這種分析方式的聲音。

然而,從RSI計算公式的意義上講,短期和長期數據可能缺乏直接的可比性。由於分母的差異以及較短週期數據的波動性較大,這可能導致誤導性的信號。例如,如果週期過短(即使14天的週期在某些情況下可能已經偏短),可能難以捕捉到有意義的趨勢。

因此,在使用RSI交叉策略時,建議交易者注意以下幾點:

選擇適當的週期長度,以確保數據的穩定性和信號的可靠性。

考慮結合其他技術指標和市場分析,以驗證RSI交叉信號的有效性。

認識到沒有任何技術指標是完美無缺的,包括RSI,應謹慎使用並理解其局限性。

美股RSI指標查詢方式

若您希望查詢美股的RSI指標,我推薦使用TradingView平臺。

以S&P 500指數為例,以下是開啟RSI技術指標的步驟:

1. 搜索股票或指數:首先,使用TradingView的商品搜索功能,輸入您想要查詢的股票代碼或指數代碼,例如S&P 500。

2. 添加技術指標:在圖表介面,您可以點擊圖表工具欄中的"技術指標"。

3. 搜尋RIS:在跳出視窗中輸入 RSI 做搜尋,就可以找到「相對強弱指標」。

4. 設定參數:接著回到 S&P500 ,就會看到 RSI 在下方。 點選齒輪可以進入參數設定,調整週期、樣式等等。透過TradingView,您可以輕鬆地獲取並分析美股的RSI指標,為您的投資決策提供有力的數據支持。

台股RSI指標查詢方式

台股的RSI指標查詢其實非常簡單,大多數券商提供的看盤軟體都內置了這項技術指標。

如果您的看盤軟體沒有默認提供RSI指標,您可以透過以下步驟輕鬆開啟它。

以富邦證券App為例,下麵是開啟RSI指標的步驟:

1. 選擇股票:首先,選擇您想要查看的股票。

2. 訪問技術圖表:透過設置菜單,找到並選擇“技術圖表”選項。

3. RSI指標詳解:包括超買超賣、背離現象、黃金交叉等,以及如何有效運用這些指標。

4. 配置技術圖表:在技術圖表設置中,您可以調整版面佈局、選擇指標、設置參數等。

5. 選擇RSI指標:在“常用指標”中找到“副圖”,然後勾選RSI選項。

6. 返回主介面:操作完成後,返回主介面,您會發現RSI指標已經顯示在圖表上。

7. 調整參數(如需要):若需調整RSI的週期長度或其他參數,再次進入設置中的“參數設置”,找到RSI進行修改。

透過這些簡單的步驟,我們可以輕鬆地在富邦證券App中查看和使用RSI指標。

熱門文章

- K線是什麼?K線怎麼看?新手必知的K線基本型態

股市投資中,K線圖是必備工具。本文解析K線的基本概念、閱讀方法和各種型態,助您掌握技術分析的精髓。

2025-11-27 TOPONE Markets分析師

TOPONE Markets分析師 - 藍籌股是什麼?2025年最值得投資的10大藍籌股推薦

藍籌股,作為股市中的精英群體,代表著市場上最具實力與穩定性的投資標的。那麼藍籌股這個名稱從何而來呢? 該類股票都有哪些特點,是否安全? 2025年最值得投資的10大藍籌股有哪些?

2025-10-29 TOPONE Markets分析師

TOPONE Markets分析師 - 網通是什麼?網通概念股有哪些?2025網通股如何投資?

近年來,全球政府對於寬頻基礎設施的投資持續增加,美國總統拜登更宣布了一項高達420億美元的計畫,旨在建設覆蓋全國的高速寬頻網絡。這一舉措無疑為網通產業帶來了前所未有的機遇。去年以來,網通相關股票的表現令人矚目,漲幅超過35%,顯著超越了整體股市的增長速度。投資者對於網通板塊的熱情持續升溫,預示著一個新的投資熱點的誕生。

2025-10-27 TOPONE Markets分析師

TOPONE Markets分析師 - 台灣央行利率連6凍!2025年台灣會升息嗎?一文讀懂台灣央行升息的影響

截止今年9月份,台灣央行維持基準利率不變,這已經是台灣央行連續6次保持利率不變。那麼2025年台灣有可能會升息嗎?台灣升息後又會產生什麼影響呢?

2025-09-25 TOPONE Markets分析師

TOPONE Markets分析師

贈金

贈金

紅利金加持,助投資人在交易世界成長!

繁體中文

繁體中文