日元大反攻!”2万亿救市”之后的投资机会

美元收割日元,一文带你了解日元的潜在风险与投资机会

目录

1、近期影响日元汇率的事件

2、回顾影响日元汇率事件

3、日元汇率波动原理

4、日元的投资机会

5、如何参与日元投资

1、近期影响日元汇率的事件

在2023年的3月21日,日本传出将为每户家庭直接发放3万日元的现金补助,如果是有小孩的家庭,现金补助将达到5万日元。

据统计日本家庭数量达到5572万户,如果按每户补助3-5万日元(取平均值4万),来计算,日本政府将要拿出5572万X4万=22288亿,然而这样的救市日本政府已经不是第一次,在2022年日本就曾实行过9万亿的救市计划。

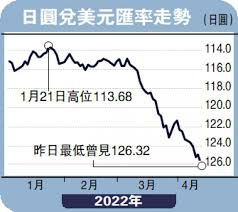

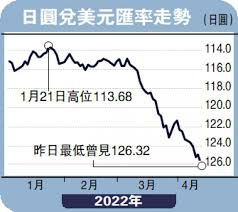

2022年,由于美国的连续加息政策,导致日元从113点贬值至最高151点,贬值幅度达到了惊人的33%。

由于日元汇率贬值速度过快,至其严重损害了日本本土的经济发展。 最后日本央行不得不三次干预市场,前后一共消耗了9万亿日元。在干预生效之后,日元开始大反攻,汇率不断上涨,从最低的151点冲至最高127点,涨幅达到了 15%。

然而好景不长,在进入到2023年2月,由于美国在次释放加息预期,导致日元汇率再次从127点跌落至140点附近,跌幅达10%,如果日本政府再不干预,发起反攻,日元从回150点上方,只是时间问题。

所以,美国的货币策略会直接影响日元的汇率,我们可以找来历史事件进行参照。

2、回顾历史上影响日元汇率事件

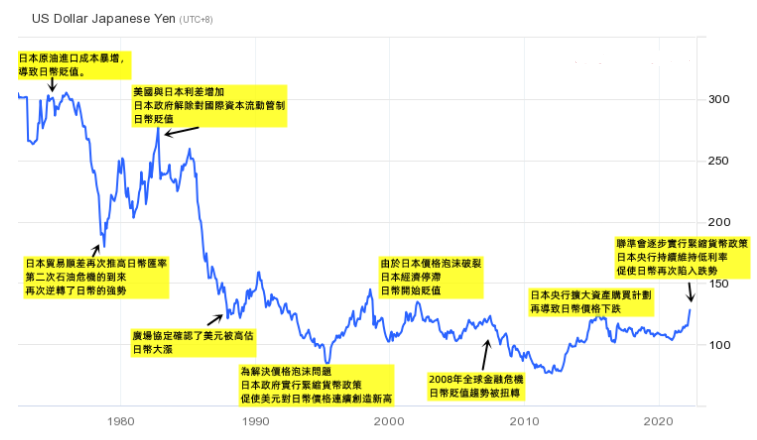

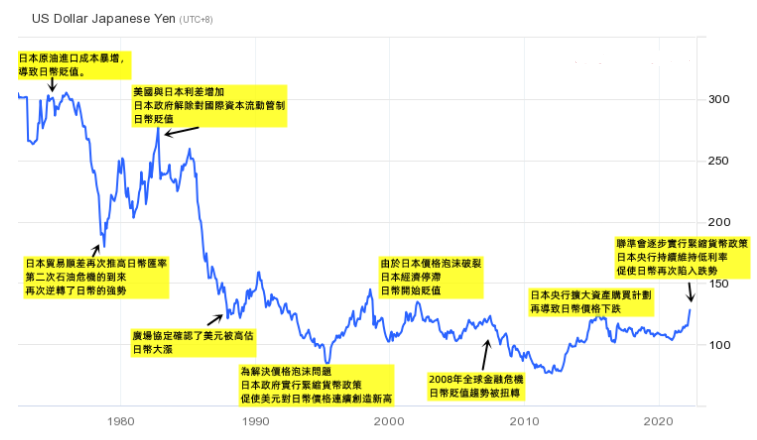

想要充分了解日元汇率波动的规率,我们需要一份完整的事件汇率波动表来作为参考。

从图中所示,我们可以发现日元汇率走势曲线,与全球经济周期有着较高的关联性:

1971年

美国取消了布雷顿森林体系,日本进口原油成本上升,导致日元大幅度贬值。

1979年

日本贸易逆差推高了日币的汇率,同时,二次石油危机再次推日本贸易逆差。导致日元出现明显反弹。

1985年

日本参加了广场协议,同意让日元升值以减少对美国的贸易顺差。之后日本政府解除国际资本流动管制,导致日币被做空,出现高速贬值。

1990年

日本陷入长期的经济停滞和通膨困境,导致日本央行实施低利率和量化宽鬆政策。导致日元进一步下跌。

1995年

为了解决价格泡沫问题,日本政府推出一系列货币政策,导致日元触底反弹。

2000年

由于日本价格泡沫破裂,日本经济停滞,导致日元开始出现贬值。

2008年

全球暴发金融危机,导致日元继续跟随贬值。

2021年

联准会逐步实行紧缩货币政策,导致日本央行持续维持低利率,导致日元再次陷入下跌。

由此我们得出结论,日元汇率波动,完美的对应了当时的重要经济事件,而其中日元汇率波动的原理与规则又是什么呢?

3、日元汇率波动原理

我们可以先从离我们最近的2022年来分析日元的下跌因素,以此来总结汇率变化的具体规律:

美国升息

美国联准会(FED)多次升息,导致美日利差扩大,使得资金流向美元。

财政政策

日本央行(BOJ)维持宽鬆的货币政策,包括量化宽鬆(QQE)和长期利率目标(YCC),增加了市场上的日元供给。

市场预期

市场对全球经济复甦的预期提高,避险情绪下降,减少了对日元的需求。

日本央行实行控制孳息率曲线和负利率政策

日本央行实行控制孳息率曲线(YCC)和负利率政策(NIRP),影响了日本国债的收益率,进而影响了日元的汇率,导致日元下跌。

日本央行调整国债收益率区间

日本央行调整国债收益率区间,会导致市场对货币政策紧缩或宽鬆的预期改变,从而令日元走弱。

日本央行的政策

日本央行的政策转向也受到政府、市场和经济环境等因素的影响,例如通胀、财政赤字、全球风险偏好等。在2022年就是日本财政部大量增持美债导致赤字暴涨,引发了日元的崩盘。

4、日元的投资机会

(1) 日本要放弃货币宽松,日元将出现大幅升值

从上面的历史数据我们可以了解到,日元的汇率与美国经济高度捆绑,这并不是个利,而就目前来看,日本过度使用宽松政策,确实能大幅度缓解压力,但日本经济问题会越来越明显,因为他们已经连续19个月刷新贸易逆差记录。

贸易顺差与逆差是衡量一个国家货币价值的核心指标,一但贸易数据出现问题,该国货币价值也将受损,从上图,我们看到在2022年日本贸易逆差已经相当恐怖,达到惊人的19兆9713亿日元,历史罕见。

所以,贸易逆差暴增的情况下,在用发钱这样的方式,打压日元汇率,造成进口成本上升。会让日本的经济更加恶化,这一点从这两年日本汽车销售数据就能看出。因此,日本后期一定不能在继续放任货币的超发,很大概念会放弃货币宽松政策,而一旦这样做,日元会有很大概率出现大幅升值。

(2) 美元继续加息,对日元涨跌影响在减弱

据美国财政部公布的数据,到2033年,美国政府将把负债上限上调到51万亿美元。而美国最大的债权国日本,在2021年所持美国国债刷新历史高位至1.32万亿美元,成为全球第一的美债持有国。

所以日元与美国经济完成了高度捆绑,这也是为何美国在2022年加息,日元一路暴跌的主要原因。美元一直在打压日元汇率,试图从中获利,当然,日本也不能任由美国利用加息大肆掠夺日本本土财富,这才出现了上面说到的一幕,日本政府向民众发放现金的做法,一方面,缓解日本民众的压力,另一方面,进一步弱化日元,增加进口成本,降底进口,提高出口优势。而这样做,只会带来更大的金融泡沫。

本以为美国只会加息一年,到2023年会停止加息,但就目前来看,这样的加息预期丝毫没有降低的趋势,所以,日本的金融机构似调整了应对策略,即从持有美元资产转向持有中国大陆的人民币资产。

同时他们也已经开始抛售大量的美国国债,并大量购买人民币债券和中国股票,但这样的做法是否真能见效,我们都需要继续观察,但有一点可以确定,日元想要和美国脱勾,会造成日元的巨烈震荡行情。

所以,就目前来看,日元的投资属性远超其它产品,而我们目前急需要去做的,便是马上开启投资通道,赶上这班投资快车。

5、如何参与日元投资

日元投资的方式有多种,下方我们将比较传统的银行买卖日元,以及近年流行的CFD差价合约交易:

1、银行买卖日元交易

投资者可以通过银行买卖美金,但其资金门槛较高,例如买卖43万日元便需要近10万台币本金。

此外,如果想要买卖台币/日元以外的货币对,例如美元/日元,投资者需先将台币换成美金,之后再用美金买卖日元,这无疑增加了买卖的成本。

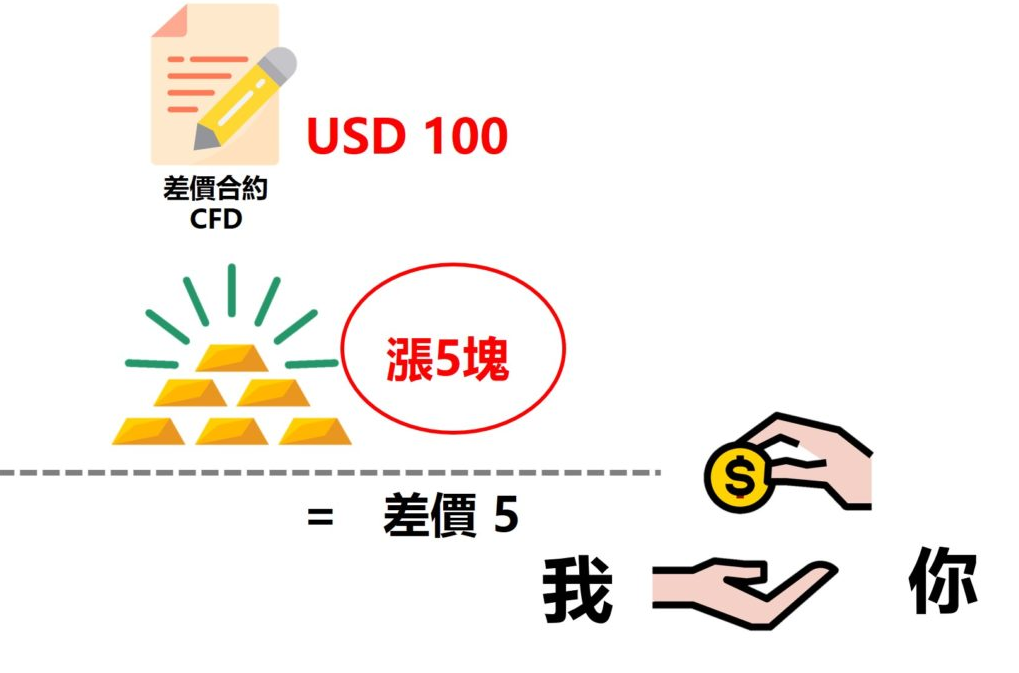

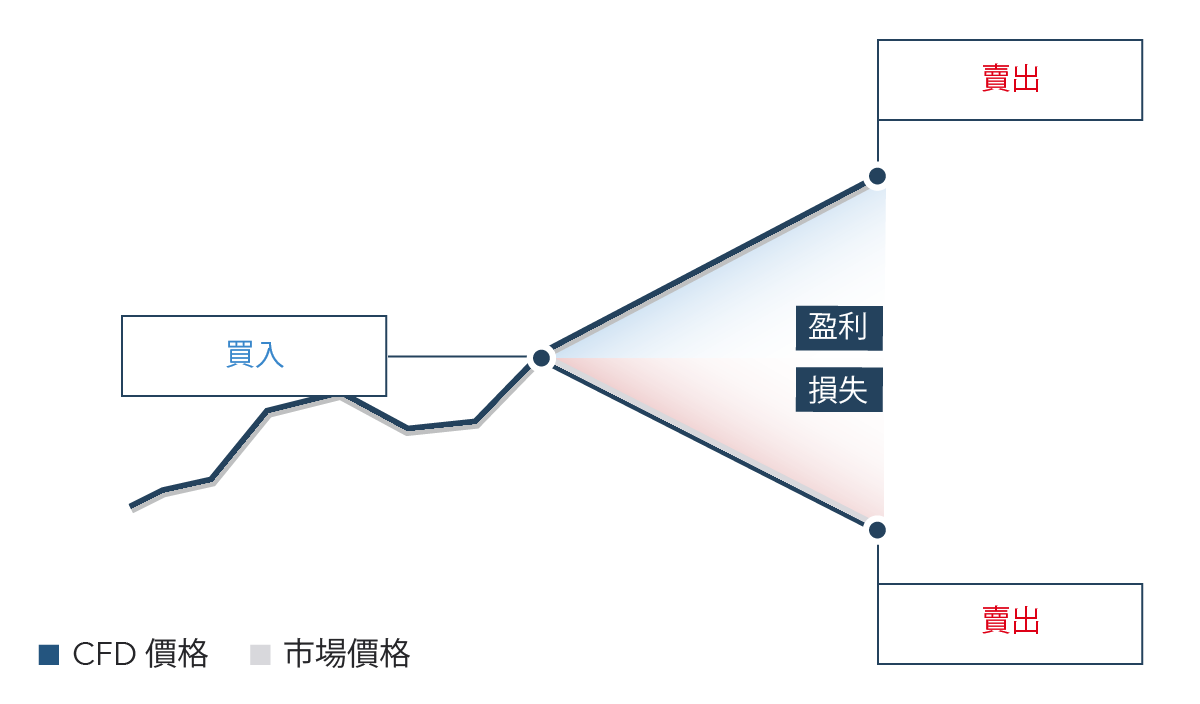

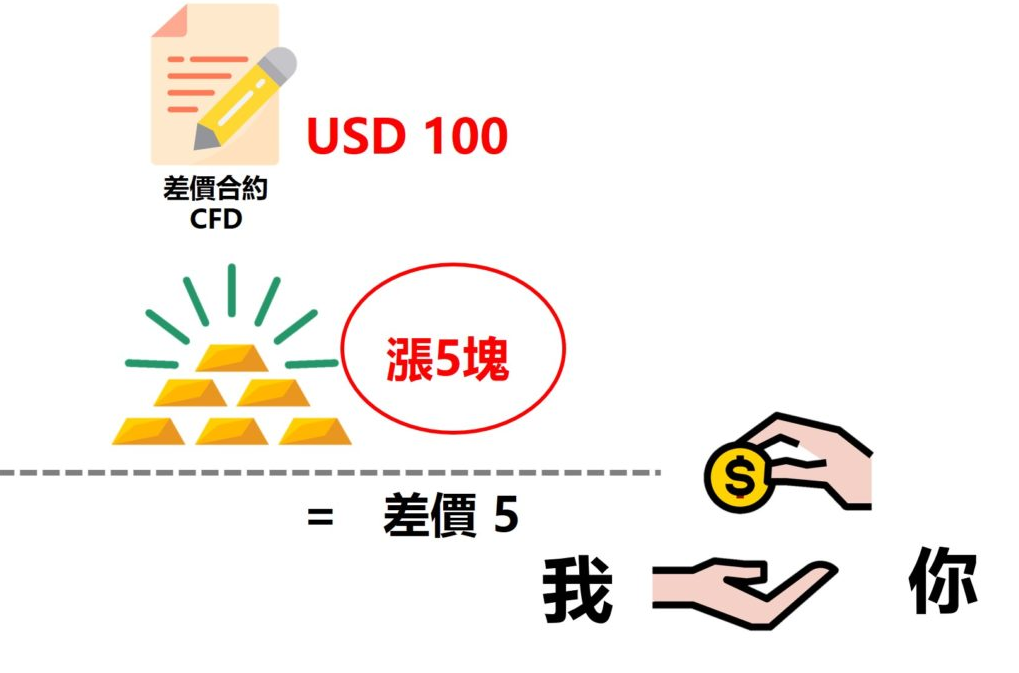

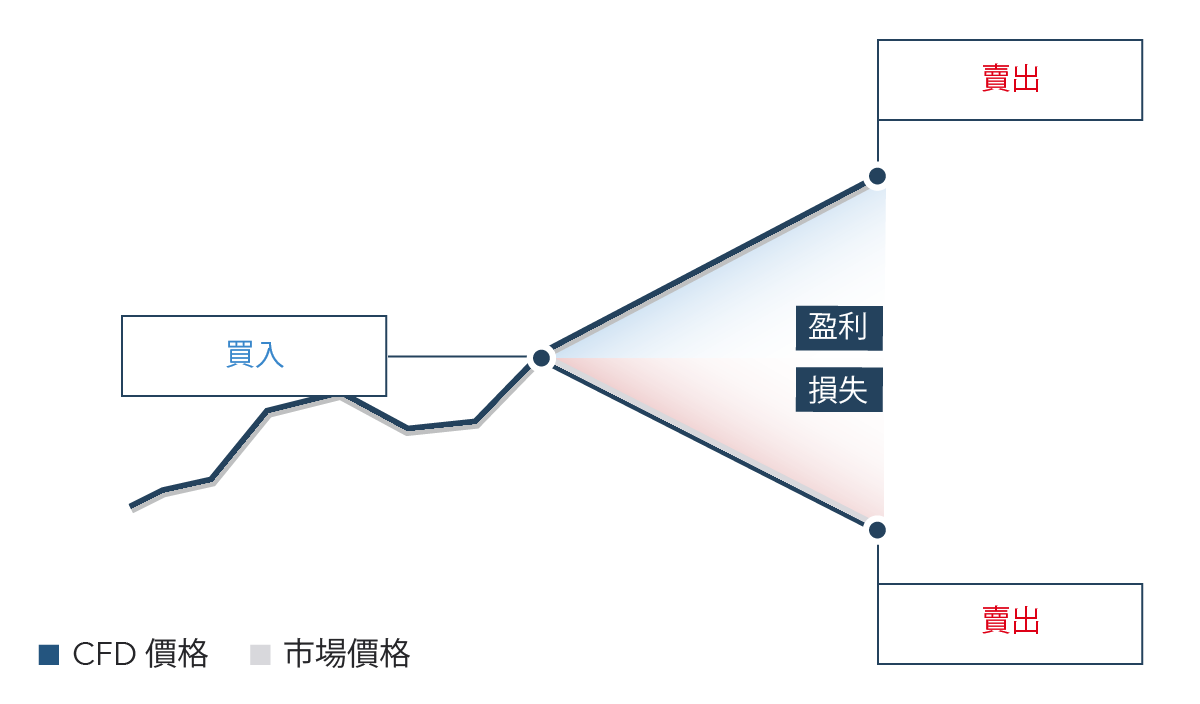

2、CFD差价合约交易

CFD是差价合约(Contract for Difference)的缩写,

与传统交易方式相比,价差合约交易具有多项优势,如保证金要求较低、能够做多或做空、能够进入全球市场以及没有印花税。

用这样的方式交易日元,非常适合没有多少资金的投资者,用以小博大的方式,完成交易,因为透过差价合约的保证金,投资者可使用高达一百倍的杠杆。

目录

1、近期影响日元汇率的事件

2、回顾影响日元汇率事件

3、日元汇率波动原理

4、日元的投资机会

5、如何参与日元投资

1、近期影响日元汇率的事件

在2023年的3月21日,日本传出将为每户家庭直接发放3万日元的现金补助,如果是有小孩的家庭,现金补助将达到5万日元。

据统计日本家庭数量达到5572万户,如果按每户补助3-5万日元(取平均值4万),来计算,日本政府将要拿出5572万X4万=22288亿,然而这样的救市日本政府已经不是第一次,在2022年日本就曾实行过9万亿的救市计划。

2022年,由于美国的连续加息政策,导致日元从113点贬值至最高151点,贬值幅度达到了惊人的33%。

由于日元汇率贬值速度过快,至其严重损害了日本本土的经济发展。 最后日本央行不得不三次干预市场,前后一共消耗了9万亿日元。在干预生效之后,日元开始大反攻,汇率不断上涨,从最低的151点冲至最高127点,涨幅达到了 15%。

然而好景不长,在进入到2023年2月,由于美国在次释放加息预期,导致日元汇率再次从127点跌落至140点附近,跌幅达10%,如果日本政府再不干预,发起反攻,日元从回150点上方,只是时间问题。

所以,美国的货币策略会直接影响日元的汇率,我们可以找来历史事件进行参照。

2、回顾历史上影响日元汇率事件

想要充分了解日元汇率波动的规率,我们需要一份完整的事件汇率波动表来作为参考。

从图中所示,我们可以发现日元汇率走势曲线,与全球经济周期有着较高的关联性:

1971年

美国取消了布雷顿森林体系,日本进口原油成本上升,导致日元大幅度贬值。

1979年

日本贸易逆差推高了日币的汇率,同时,二次石油危机再次推日本贸易逆差。导致日元出现明显反弹。

1985年

日本参加了广场协议,同意让日元升值以减少对美国的贸易顺差。之后日本政府解除国际资本流动管制,导致日币被做空,出现高速贬值。

1990年

日本陷入长期的经济停滞和通膨困境,导致日本央行实施低利率和量化宽鬆政策。导致日元进一步下跌。

1995年

为了解决价格泡沫问题,日本政府推出一系列货币政策,导致日元触底反弹。

2000年

由于日本价格泡沫破裂,日本经济停滞,导致日元开始出现贬值。

2008年

全球暴发金融危机,导致日元继续跟随贬值。

2021年

联准会逐步实行紧缩货币政策,导致日本央行持续维持低利率,导致日元再次陷入下跌。

由此我们得出结论,日元汇率波动,完美的对应了当时的重要经济事件,而其中日元汇率波动的原理与规则又是什么呢?

3、日元汇率波动原理

我们可以先从离我们最近的2022年来分析日元的下跌因素,以此来总结汇率变化的具体规律:

美国升息

美国联准会(FED)多次升息,导致美日利差扩大,使得资金流向美元。

财政政策

日本央行(BOJ)维持宽鬆的货币政策,包括量化宽鬆(QQE)和长期利率目标(YCC),增加了市场上的日元供给。

市场预期

市场对全球经济复甦的预期提高,避险情绪下降,减少了对日元的需求。

日本央行实行控制孳息率曲线和负利率政策

日本央行实行控制孳息率曲线(YCC)和负利率政策(NIRP),影响了日本国债的收益率,进而影响了日元的汇率,导致日元下跌。

日本央行调整国债收益率区间

日本央行调整国债收益率区间,会导致市场对货币政策紧缩或宽鬆的预期改变,从而令日元走弱。

日本央行的政策

日本央行的政策转向也受到政府、市场和经济环境等因素的影响,例如通胀、财政赤字、全球风险偏好等。在2022年就是日本财政部大量增持美债导致赤字暴涨,引发了日元的崩盘。

4、日元的投资机会

(1) 日本要放弃货币宽松,日元将出现大幅升值

从上面的历史数据我们可以了解到,日元的汇率与美国经济高度捆绑,这并不是个利,而就目前来看,日本过度使用宽松政策,确实能大幅度缓解压力,但日本经济问题会越来越明显,因为他们已经连续19个月刷新贸易逆差记录。

贸易顺差与逆差是衡量一个国家货币价值的核心指标,一但贸易数据出现问题,该国货币价值也将受损,从上图,我们看到在2022年日本贸易逆差已经相当恐怖,达到惊人的19兆9713亿日元,历史罕见。

所以,贸易逆差暴增的情况下,在用发钱这样的方式,打压日元汇率,造成进口成本上升。会让日本的经济更加恶化,这一点从这两年日本汽车销售数据就能看出。因此,日本后期一定不能在继续放任货币的超发,很大概念会放弃货币宽松政策,而一旦这样做,日元会有很大概率出现大幅升值。

(2) 美元继续加息,对日元涨跌影响在减弱

据美国财政部公布的数据,到2033年,美国政府将把负债上限上调到51万亿美元。而美国最大的债权国日本,在2021年所持美国国债刷新历史高位至1.32万亿美元,成为全球第一的美债持有国。

所以日元与美国经济完成了高度捆绑,这也是为何美国在2022年加息,日元一路暴跌的主要原因。美元一直在打压日元汇率,试图从中获利,当然,日本也不能任由美国利用加息大肆掠夺日本本土财富,这才出现了上面说到的一幕,日本政府向民众发放现金的做法,一方面,缓解日本民众的压力,另一方面,进一步弱化日元,增加进口成本,降底进口,提高出口优势。而这样做,只会带来更大的金融泡沫。

本以为美国只会加息一年,到2023年会停止加息,但就目前来看,这样的加息预期丝毫没有降低的趋势,所以,日本的金融机构似调整了应对策略,即从持有美元资产转向持有中国大陆的人民币资产。

同时他们也已经开始抛售大量的美国国债,并大量购买人民币债券和中国股票,但这样的做法是否真能见效,我们都需要继续观察,但有一点可以确定,日元想要和美国脱勾,会造成日元的巨烈震荡行情。

所以,就目前来看,日元的投资属性远超其它产品,而我们目前急需要去做的,便是马上开启投资通道,赶上这班投资快车。

5、如何参与日元投资

日元投资的方式有多种,下方我们将比较传统的银行买卖日元,以及近年流行的CFD差价合约交易:

1、银行买卖日元交易

投资者可以通过银行买卖美金,但其资金门槛较高,例如买卖43万日元便需要近10万台币本金。

此外,如果想要买卖台币/日元以外的货币对,例如美元/日元,投资者需先将台币换成美金,之后再用美金买卖日元,这无疑增加了买卖的成本。

2、CFD差价合约交易

CFD是差价合约(Contract for Difference)的缩写,

与传统交易方式相比,价差合约交易具有多项优势,如保证金要求较低、能够做多或做空、能够进入全球市场以及没有印花税。

用这样的方式交易日元,非常适合没有多少资金的投资者,用以小博大的方式,完成交易,因为透过差价合约的保证金,投资者可使用高达一百倍的杠杆。

热门文章

- 什么是降息?美国2025年何时降息?降息又会带来哪些影响?

自2024年12月降息以来,联准会在2025年一直按兵不动。市场预计9月可能降息,但仍有不确定性。那么美国2025年真的会降息吗?降息对市场又有何影响?我们一起来了解。

2025-08-21 TOPONE Markets分析师

TOPONE Markets分析师 - 现在适合买美金吗? 2025下半年美金台币汇率走势预测

本文将梳理2025年上半年影响美金汇率走势的事件,并结合当下的宏观经济形势等可能影响未来美金汇率走势的因素,分析和预测2025下半年美金台币汇率的变动。

2025-07-07 TOPONE Markets分析师

TOPONE Markets分析师 - 2025年货币市场展望:探索去年表现最佳的货币对及投资策略

2024年外汇市场经历了显著波动,展望2025年,货币市场又将如何表现呢?本文将结合2024年行情与当下趋势,为您深入分析2025年货币市场前景,并分享实用的投资策略与技巧。

2025-03-13 TOPONE Markets分析师

TOPONE Markets分析师 - 降息希望落空?大非农数据将决定市场命运!

下周,备受瞩目的11月非农业就业人数指数即将发布,这一指标对12月联准会的利率决策具有决定性作用。能否提前洞察非农数据的动态,对于我们预判投资风向至关重要。因此,我们必须深入分析本月已公布的经济数据,以期从中揭示非农数据的潜在走向,为我们的投资决策提供宝贵的参考。

2024-11-29 TOPONE Markets分析师

TOPONE Markets分析师

赠金

赠金

赠金奖励,助力交易成长!

简体中文

简体中文