纳斯达克继续暴跌,这步做对了是赚钱,做错了是亏损

一、纳斯达克近况简要

① 收益率上升和对收益增长放缓的担忧再次打击了科技股,纳斯达克综合指数也即将调整。

② 纳斯达克指数周二下跌2.6%,较11月19日的高点下跌9.7%。在过去的两个月里,指数没有创下历史新高,而缺口期是2021年4月以来最长的一段时间。重要支撑位的200日移动均线也出现了突破,这是自2020年疫情爆发以来的首次突破。

③ 尽管纳斯达克指数在过去两年经历了更为严重的下跌,但这一时间的持续时间与过去有所不同。这种下跌已经持续了60天,是前两次回调的两倍多。此外,过去的这种下跌将吸引大量追底者涌入,但这一次投资者犹豫不决,因为有人猜测美联储将不得不提前加息以遏制通胀。

④ federated Hermes投资组合经理兼多资产解决方案主管Steve chiavarone表示:“该银行报告的高薪数据让市场更加担心通胀和美联储的紧缩路径。”

⑤ 债券收益率上升带来的阻力可以从其与纳斯达克100指数的相关性中看出。根据摩根士丹利(Morgan Stanley)策略师迈克·威尔逊(Mike Wilson)的计算,股指与10年期实际收益率变化之间的一个月相关系数为-0.5,是后流行病时代的最低水平之一

二、我们所持观点

纳斯达克及相关科技类股还有可能出现更深层次的调整,科技股的回调空间将会被市场无限的放大,未来做空市场的机会将远远大于做多市场。至于理由我们将其分为历史同期对比与数据分析。

三、历史与数据分析

对比历史同期,我们分为四个对比项。

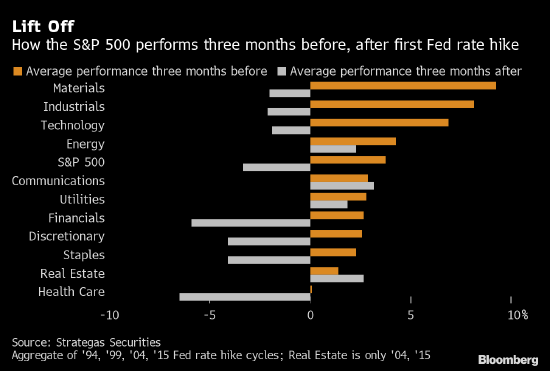

1.加息影响

同样的历史,自1950年代以来的12个加息周期中,股市有11次取得正回报,平均年化涨幅9%。唯一的例外是发生在1972-1974年,当时碰上1973-1975年经济衰退。

2.原料上涨

彭博汇总的数据显示,策略师平均预计标普500指数2022年收报4982点,比周五收盘高13%。该指数在2021年飙升近27%,连续第三年取得两位数的回报。

从历史上看,投资者在首次加息前维持周期性偏向是有利的,但随后三个月的表现比较多变。在过去30年里,美联储有四个不同的加息周期。例如,标普500原材料指数在这四个周期首次加息前三个月平均上涨9.3%,但开始加息后三个月又下跌2%

3.周期原因

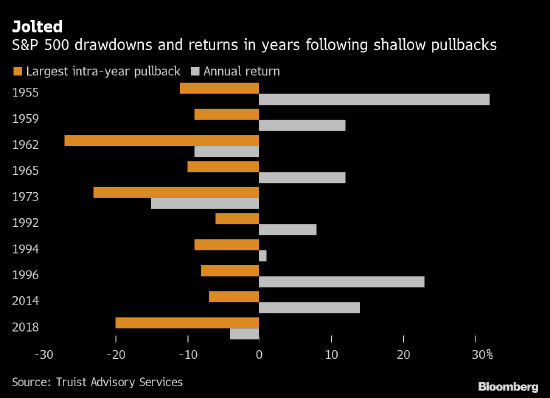

虽然标普500在利率增长周期当中表现通常很强,但在2021的这次回调当中,不可避免的出现了更大的跌幅。

历史表明今年不会是2021年那种5%或更小幅度的温和回撤,而是有可能达到两位数。自1955年以来,在回调幅度最浅的10个年份之后,美国股市在次年往往会上涨,但波动更大。Truist的数据显示,标普500指数次年的最深回调幅度平均是13%,而总回报平均为7%。

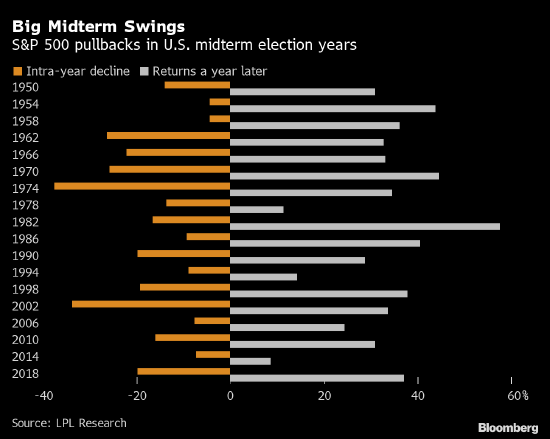

4.选举问题

今年另一个可能打击股市的因素是11月的中期选举。因为选举结果的不确定性以及随后对政策变化的影响,市场回报往往会保持低迷直至年底。

自1950年以来,标普500指数在中期选举年的年内最深回调幅度平均为17.1%。但中期选举年的最后三个月和次年(即大选前一年)的前两个季度,往往是美国四年大选周期中股市最强的几个季度。自1950年以来,美国股市在大选前一年平均回报率达到32.3%。

四、从技术层面来判断

这里我们用到的技术分析手段为四项图。

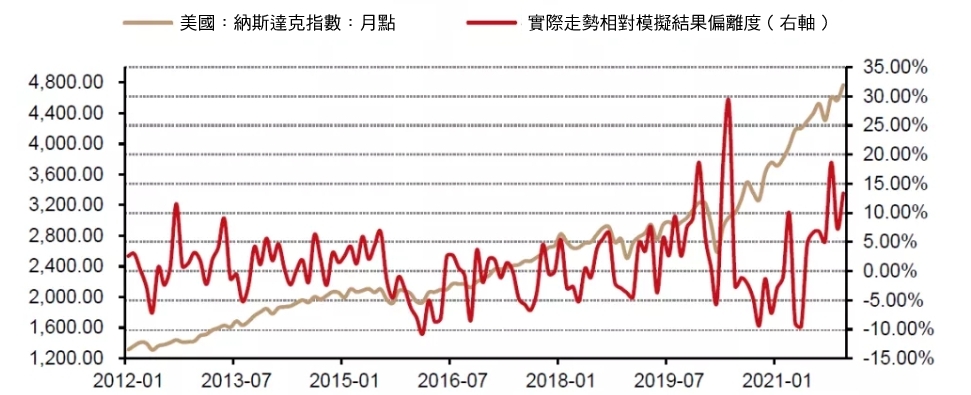

(1) 什么是四项图

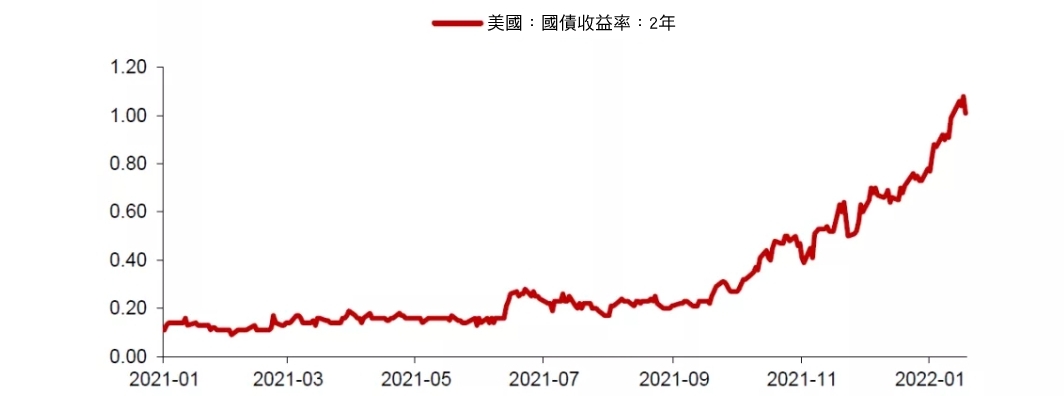

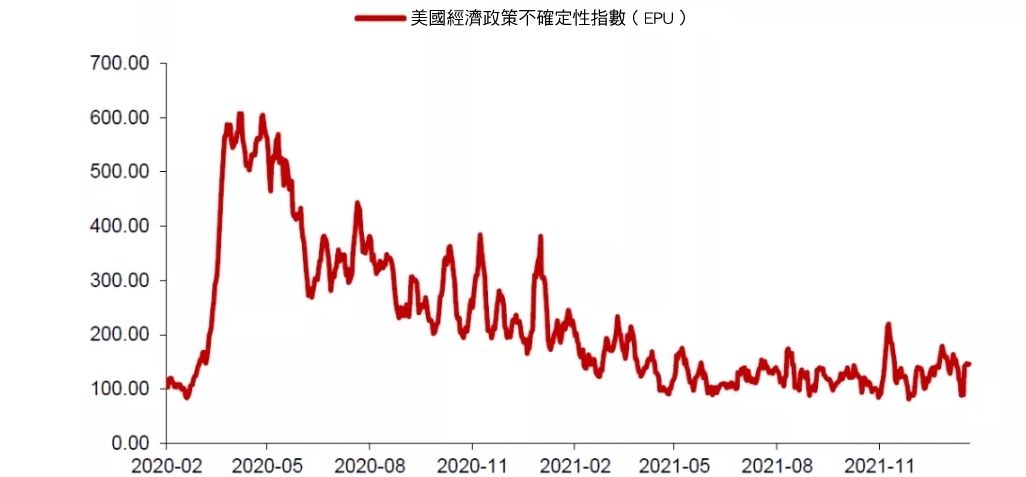

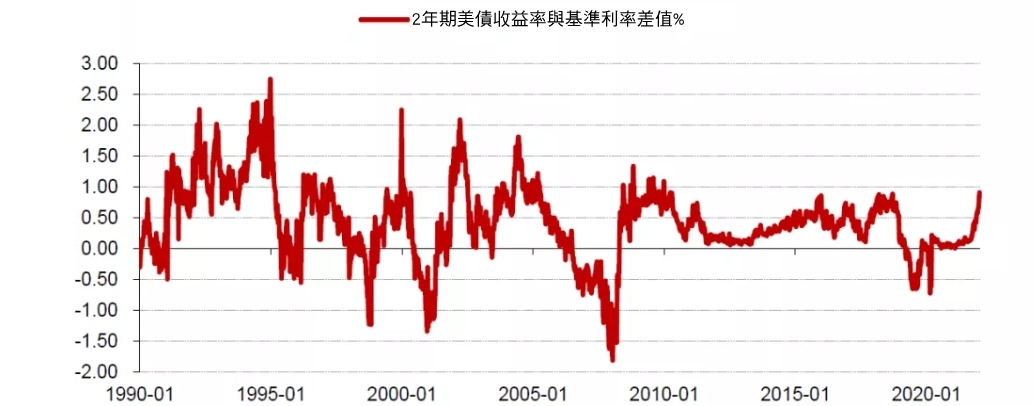

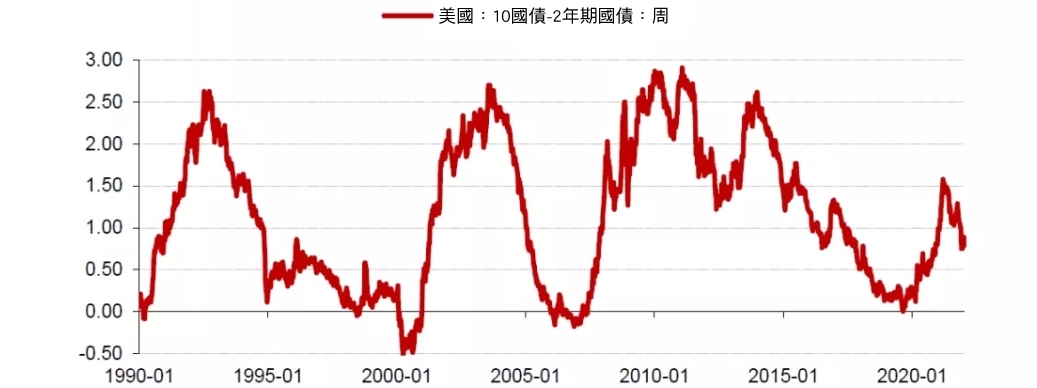

简单总结就是,美国股票定价包括四个因素:美国经济、非美国经济、无风险利率和风险溢价。我们用美国制造业PMI、全球制造业PMI、2年期美国债券收益率和欧美经济政策不确定性指数(EPU)来描述上述四个不同的方向。在这里,我们想强调为什么在美国股票定价中使用两年期美国债券收益率,而不是市场关注度最高的10年期。而这原因也非常简单:两年期美国债券收益率反映了市场对美国基准利率的预期,这是美国股票交易的机会成本。

(2) 四项结果

四项图显示,美国股市在过去六个月一直处于超买状态

该模型可用于检纳斯达克指数的合理性,但与之相比,该数值最大的优势是可以预测标普指数未来是否下跌或者上涨;甚至美国股市在何时会出现暴涨或暴跌。根据2012年一直到2019年的分析,以纳斯达克指数为参考值,偏离值只要超过5个百分点,就代表了美股将会出现巨烈的波动:如果向上偏离超过5%,则表明美股超卖,概率将被调整;超过5%的下跌偏差表明美国股市过度上涨或未能实现应有的上涨,其可能性将反弹或弥补。

当然,后两个因素可能会降低模型的敏感性。一方面,疫情爆发后,散户投资者对美国股票的参与度显著增加,这可以从个人股票期权交易量数据得到证实;另一方面,疫情的不确定性很难预测,只能跟踪。这一因素同时干扰了经济基本面、实际利率和不确定性,增加了定量估计的难度。然而,不得不承认的是,美国股票的买入信号从7月份一直持续到2021年12月。

五、如何规避风险的同时赚取利润

如果后市,真如我们推测的以市场做空为主,那么,想要把握这波行情,就要有可以做空的帐户,而办法有以下几种。

第一,开设美股指期货,以纳斯达克100帐户举例,开户需要满足8万美元的门坎(约合220万新台币)

第二,在美国开设高于Reg T 的投资组合帐户(Reg T 帐户一周只能完成3次T+0交易),净资产要高于11万美元(约合305万新台币)

第三,使用CFD差价合约,同时对股指与科技股进行卖空交易,门坎50美元(约合1384新台币)(附带开户、操作、交易原理,点击可查看)

六、总结

自2021年12月以来,由于高通胀压力,美联储不断释放鹰派信号。最近,地缘政治因素推高了油价,加剧了通胀担忧。市场曾在3月份的联邦公开市场委员会会议上押注将利率提高50个基点。尽管12月美国零售数据和1月纽约制造业数据明显低于预期,美联储将重点转向通胀,但美国债券似乎对近期需求疲软不太敏感。美国债券利率的快速上升也导致包括纳斯达克在内的成长型股票大幅调整。

美股大幅回调将直接影响居民收入和消费倾向,可能拖累消费;美国债券利率的下调也将进一步提升美国政府目前庞大的付息能力;考虑到疫情爆发后美联储持有美国债券的比例迅速上升至20%,美联储的规模缩减也将给美国财政部的融资带来压力。这使得美联储先前的操作“难以恢复”。从这个角度看,最近美国股市和债券的双杀已经开始挤压美联储鹰派的空间,这意味着美联储“接受建议”的压力也在上升。

所以,美国加息的事态已成必然,【大水漫灌】的美元阀门也终将关闭,美股会急转直下的崩塌而下,而到那时,所有的投资成本都会增加,而聪明的人会在这一切出现之前,冲入合适的市场,等待机会的到来,利用反向做空,赚取利润。

热门文章

- 头肩顶交易策略:何时进场、离场? 2021-06-22

- Fed会议前,解读什么是OT、SLR、Core PCE ! 2021-03-17

- 史上最大庞氏骗局主谋Madoff去世,因诈骗650亿美元被判150年 2021-04-16

赠金奖励,助力交易成长!

简体中文

简体中文