O petróleo bruto se torna a commodity mais valiosa após a elevação do teto da dívida dos EUA

Porque é que o petróleo bruto se tornará uma mercadoria perseguida pelo mercado de investimento

No dia 5 de junho (segunda-feira), o preço do petróleo dos EUA estava em US$ 74,276/barril, um aumento de US$ 7,144/barril, ou 10,64%, em relação ao preço de US$ 67,132/barril em 1º de junho.

A lógica da queda do preço do petróleo bruto antes da crise da dívida

A antecipação da crise da dívida desencadeia receios de recessão As crises da dívida estão frequentemente associadas à instabilidade económica e à recessão. Quando ocorre uma crise da dívida, a liquidez do crédito diminui, a capacidade de endividamento das empresas e dos indivíduos é restringida, as actividades de investimento e consumo enfraquecem e o crescimento económico abranda ou até parece negativo, fazendo com que os preços do petróleo caiam.

Prevê-se que a crise da dívida desencadeie uma crise de desequilíbrio entre a oferta e a procura. As recessões conduzem a uma menor procura, especialmente de matérias-primas como o petróleo. As empresas reduzem a produção e as operações e os consumidores reduzem o uso de energia, resultando numa menor procura de petróleo bruto. Ao mesmo tempo, a procura de fontes de energia alternativas, tais como energias renováveis, pode ser relativamente baixa devido a uma desaceleração da economia, reduzindo assim a necessidade de alternativas ao petróleo bruto.

Espera-se que a crise da dívida desencadeie uma recessão no comércio global. As crises da dívida conduzem normalmente a uma actividade comercial global mais fraca. Devido à instabilidade económica e à recessão, as encomendas de empresas multinacionais e os volumes do comércio internacional podem diminuir, o que reduz a procura de transporte.

O petróleo bruto é uma importante fonte de energia para o negócio dos transportes e uma queda na procura irá pressionar os preços do petróleo bruto.

A crise da dívida deverá provocar um declínio na liquidez do capital. A incerteza decorrente da crise da dívida poderá levar o capital a fugir de mercados mais arriscados, com os investidores a procurar activos seguros. Isso poderá levar a turbulências nos mercados financeiros, com a queda dos mercados bolsistas e o petróleo bruto sendo geralmente considerado um activo de risco. Quando os investidores fogem de activos de risco, podem vender contratos futuros de petróleo bruto ou outros produtos financeiros relacionados com o petróleo bruto, fazendo com que os preços do petróleo bruto caiam.Portanto, antes do vencimento da dívida dos EUA, a expectativa da dívida dos EUA levará a um declínio no petróleo bruto. petróleo, o que representa um desempenho em linha com as expectativas do mercado.

A crise do teto da dívida desfaz a lógica do aumento dos preços do petróleo bruto

O fim da crise traz expectativas de recuperação económica Após o fim da crise da dívida, haverá uma onda de expectativas de recuperação para a economia dos EUA. A recuperação económica significa um aumento da procura e o petróleo bruto, como parte importante da energia, desempenhará um papel importante na recuperação económica. À medida que a actividade económica aumenta, também aumenta a procura de petróleo bruto, tornando o petróleo bruto um foco para os investidores.

O fim da crise traz expectativas de inflação Depois de a crise da dívida ser levantada, o governo normalmente toma algumas medidas para estimular o crescimento económico, como o afrouxamento da política monetária ou o aumento das despesas fiscais. Tal movimento é completamente oposto à atual política de aumento das taxas de juros nos Estados Unidos, porque após a resolução da crise, o governo dos EUA deixará de aumentar as taxas de juros com grande probabilidade, o que levará a um aumento nas expectativas de inflação, porque a oferta monetária aumentará e as atividades de consumo e investimento se intensificarão. O petróleo bruto é uma mercadoria cujo preço está frequentemente intimamente relacionado com a inflação. Portanto, os investidores tenderão a investir fundos no mercado do petróleo bruto para se protegerem contra os riscos de inflação, levando a um aumento do petróleo bruto.

O foco dos acontecimentos mudou da questão da dívida para a questão da guerra. O mercado do petróleo bruto é vulnerável a eventos geopolíticos como guerras, tensões políticas, desastres naturais, etc. vanguarda de questões quentes, que também afetarão diretamente a escolha do mercado de produtos de investimento. Enquanto a guerra continuar, a confiança dos investidores no mercado do petróleo bruto continuará a aumentar. Com atenção, o petróleo bruto dependerá do seu entusiasmo de investimento e o preço aumentará.Portanto, os factores acima mencionados podem explicar a principal razão pela qual os preços do petróleo bruto irão recuperar em retaliação depois de o problema da dívida ser resolvido.

Interpretação de tendências futuras do petróleo bruto e formulação de estratégia

Recentemente, o mercado do petróleo bruto foi afectado pelo compromisso da Arábia Saudita de cortar a produção.

Afirmaram que irão reduzir ainda mais a produção em 1 milhão de barris por dia a partir de Julho, em resposta aos actuais ventos macroeconómicos contrários que estão a suprimir o mercado.

Esta promessa de cortar a produção é vista como um sinal de oferta mais restrita, que acreditamos estabelecer um piso para os preços do petróleo em 70 dólares por barril. No entanto, é importante notar que os cortes de produção da Arábia Saudita não levarão imediatamente a um aumento acentuado no petróleo. preços, porque a redução dos estoques levará tempo.

Espera-se que a oferta diminua acentuadamente no segundo semestre do ano, o que aumenta até certo ponto a possibilidade de uma forte recuperação nos preços do petróleo bruto.Além disso, a Arábia Saudita também aumentará o preço oficial de venda do petróleo bruto Arabian Light para os países asiáticos. clientes em Julho para um máximo de seis meses, o que, juntamente com o apoio das tensões geopolíticas, manterá a visão optimista sobre os preços do petróleo.

É importante notar que é provável que os EUA trabalhem com os produtores e consumidores de petróleo para garantir preços mais baixos do petróleo, o que poderá limitar o aumento a curto prazo dos preços do petróleo.

Portanto, é necessário prestar muita atenção se os Estados Unidos irão baixar ainda mais os preços do petróleo.

Combinado com o evento de alívio da crise da dívida, a elevada probabilidade de o petróleo bruto continuar a apresentar uma tendência ascendente, mas a tendência real, ainda precisamos de continuar a realizar análises mais aprofundadas da actual linha K do petróleo bruto.

Análise técnica

Ontem (5 de junho) o mercado de petróleo bruto abriu em alta e movimentou em baixa, e uma longa linha Yin foi formada no fechamento. Pode-se observar que o preço do petróleo ainda está sob a pressão do nível de pressão máximo de 74.70, e não há tendência de avanço.

No gráfico diário, o preço atual do petróleo bruto está numa faixa de contração e é necessário um avanço para determinar a direção futura da tendência. A faixa de suporte inferior é relativamente estável entre 69.761-69.913. O nível de resistência superior está em 74,70, o que precisa de um avanço para abrir espaço.

Portanto, no curto prazo, o gráfico diário mostra contração e volatilidade, e precisamos aguardar a continuação do sinal de ruptura.

No gráfico de 4 horas, há choques de retração na faixa de contração local, e o suporte inferior está relativamente estável entre 72.289-71.678, mas a parte superior ainda não rompeu 74.70, portanto o espaço atual é limitado.

Em termos de operações de curto prazo, recomenda-se concentrar-se principalmente em [call back to do long] , complementado por posições vendidas em recuperações elevadas. Preste atenção ao espaço entre o nível de resistência superior de 74.343-74.420 e o nível de suporte inferior de 72.289-71.678. No geral, o petróleo bruto ainda poderá passar por um período de consolidação e correção no curto prazo, e só precisamos de aproveitar a oportunidade e [operar comprado em baixas] .

Porque é que o investimento em CFD pode maximizar o rendimento do petróleo bruto

Se adoptarmos a estratégia de negociação do petróleo bruto longo de acordo com as sugestões de investimento formuladas acima, qual método de investimento será mais conveniente para operar, com menores riscos e maiores rendimentos?

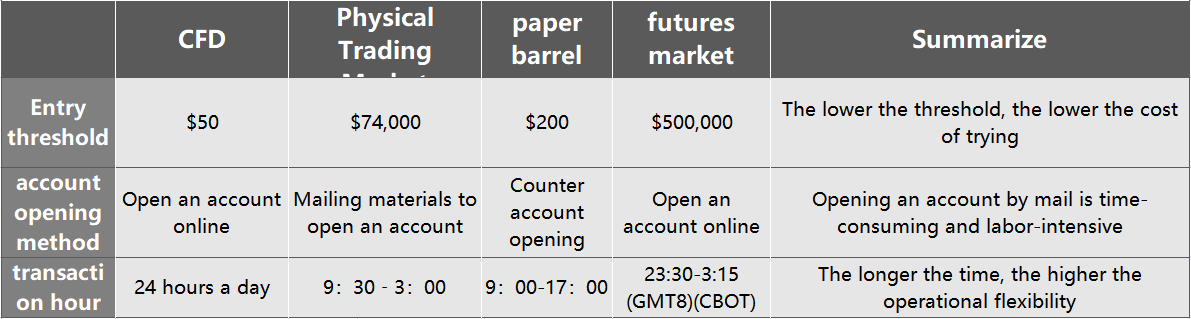

Compare a conveniência de transação de diferentes produtos de investimento

A seguir está uma tabela comparativa de conveniência de transação de produtos que podem investir em petróleo bruto:

Para conveniência da transação, precisamos considerar o limite de depósito, o método de abertura da conta e o tempo da transação.

1.O impacto do limite de depósito na conveniência da transação

O limite de entrada determina quanto dinheiro podemos usar para tentar investir e negociar petróleo bruto. Quanto menor o limite de entrada, maior será a conveniência.

2. O impacto dos métodos de abertura de conta na conveniência das transações

A forma de abrir uma conta determina o tempo e a energia que gastamos ao tentar investir em petróleo bruto. Quanto menos tempo e energia forem gastos, maior será a conveniência. Abrir uma conta online é melhor do que abrir uma conta pelo correio, e abrir uma conta pelo correio é melhor do que abrir uma conta no balcão.

3. O impacto do tempo de transação na conveniência da transação

O tempo de negociação está relacionado com a capacidade de alocar o tempo de investimento de acordo com as nossas próprias condições e ambiente. Quanto maior o tempo, mais flexível e mais conveniente é o investimento.Consideração abrangente, a classificação da conveniência da transação é:

CFD > barril de papel > transação física > mercado futuro

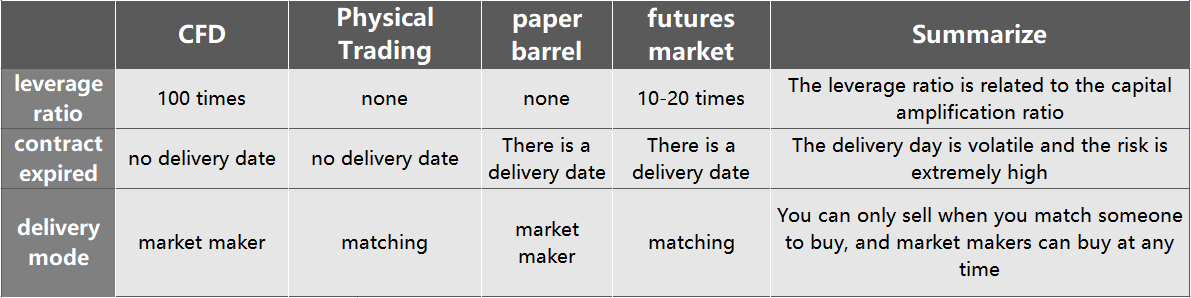

Compare a taxa de risco de diferentes produtos de investimento

Segue-se uma tabela comparativa de avaliação de risco para produtos que podem investir em petróleo bruto:

Risco de negociação Precisamos considerar o índice de alavancagem, se existe uma data de vencimento do contrato e a forma de entrega.

1.A influência do rácio de alavancagem na taxa de risco

Quanto maior o índice de alavancagem, maior o risco.

2. O impacto do vencimento do contrato na taxa de risco

A expiração ou não do contrato afeta a estabilidade de preços do produto. Geralmente, o preço de um produto com data de entrega oscila muito e o fator de risco também aumenta.

3. O impacto do modo de entrega na taxa de risco

O modelo de negociação correspondente considera o calor do mercado. Quando a temperatura do mercado estiver baixa, haverá situações em que você não poderá comprar ou vender. Portanto, o modelo de negociação correspondente apresenta uma taxa de risco mais elevada do que o modelo formador de mercado.

Consideração abrangente, a classificação da taxa de risco é:

transação física > caderneta de petróleo bruto > contrato por diferença > mercado futuro

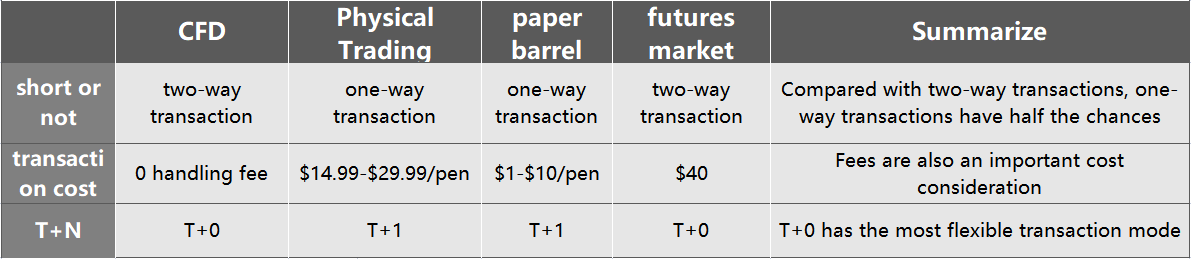

Compare os retornos de diferentes produtos de investimento

A seguir está uma tabela comparativa de modelos de rendimento de produtos que podem investir em petróleo bruto:

Precisamos de considerar se as transacções bidireccionais, o controlo dos custos de transacção e os intervalos de tempo das transacções são necessários para a taxa de retorno.

1. Se a negociação bidirecional pode afetar a taxa de retorno

A negociação bidirecional pode aproveitar efetivamente todos os mercados e oportunidades. O mercado não precisa de se limitar a subidas e descidas, o que duplica as oportunidades de lucro. Portanto, as oportunidades de lucro dos produtos com comércio bidirecional são maiores do que as dos produtos com comércio unilateral.

2. O impacto do controlo dos custos de transacção na taxa de retorno

Além de calcular o lucro e o lucro, o investimento também precisa adicionar custos de investimento. A taxa de movimentação, como custo do investimento, torna-se uma das condições para aumentar o lucro nas mesmas condições. Quanto menor a taxa de manuseio, maior o custo. renda.

3.O impacto do intervalo de tempo de negociação na taxa de retorno

O intervalo de tempo de negociação está relacionado ao nosso controle sobre emergências. Assim que houver uma grande notícia positiva ou negativa, podemos operar imediatamente. Isto requer o suporte do modelo T+0, e T+1 é comparado a T+0. Com um período de espera de um dia, a taxa de retorno também será bastante reduzida.

Consideração abrangente, a classificação do modelo de renda é:

CFD>mercado de futuros>caderneta de petróleo bruto>transação física

Exemplo:

Vamos compará-lo com o conhecido mercado de petróleo bruto

Custo: $ 100.000,

Pontos: venda a descoberto o preço de US$ 72,644/barril em 30 de maio para US$ 67,132/barril em 1º de junho.

O preço de US$ 67,132/barril em 1º de junho está em posição comprada para US$ 74,276/barril em 5 de junho.

Utilizando 4 produtos diferentes para operar respectivamente, os rendimentos obtidos são:

1. Transação física

Lucro da ordem curta: Não é possível vender a descoberto, o lucro é 0

Lucro de vários pedidos: (74,276 (preço de fechamento) - 67,132 (preço de abertura)) X1489 (barris de petróleo bruto) - 20 (taxa de manuseio) X5 (dias) = $ 10.537,416

O lucro total é: 0 (lucro de pedido curto) + 10.537,416 (lucro de pedido longo) = $ 10.537,416

Lucro total: 10.537,416 (lucro total) / 100.000 (custo) X 100% = 10,53%

2. Caderneta de petróleo bruto

Lucro da ordem curta: Não é possível vender a descoberto, o lucro é 0

Lucro de vários pedidos: (74,276 (preço de fechamento) - 67,132 (preço de abertura)) X1489 (barris de petróleo bruto) - 10 (taxa de manuseio) X5 (dias) = $ 10.587,416

O lucro total é: 0 (lucro do pedido curto) + 10.587,416 (lucro do pedido longo) = $ 10.587,416

Lucro total: 10.587,416 (lucro total) / 100.000 (custo) X 100% = 10,58%

3. Mercado de futuros

Lucro da ordem curta: (72,644 (preço de abertura) -67,132 (preço de fechamento)) X1376 (barris de petróleo bruto) X20 (múltiplo de alavancagem) -40 (taxa de manuseio) X3 (dias) = $ 151.570,24

Lucro de vários pedidos: (74,276 (preço de fechamento) -67,132 (preço de abertura)) X1489 (barris de petróleo bruto) X20 (múltiplo de alavancagem) -40 (taxa de manuseio) X5 (número de dias) = $ 212.548,32

O lucro total é: 151.570,24 (lucro de pedido curto) + 212.548,32 (lucro de pedido longo) = $ 364.118,56

Lucro total: 364.118,56 (lucro total) / 100.000 (custo) X 100% = 364,11%

4. CFD

Lucro da ordem curta: (72,644 (preço de abertura) -67,132 (preço de fechamento)) X1376 (barris de petróleo bruto) X100 (múltiplo de alavancagem) -0 (taxa de manuseio) X3 (dias) = $ 758451,2

Lucro de vários pedidos: (74,276 (preço de fechamento) - 67,132 (preço de abertura)) X1489 (barris de petróleo bruto) X100 (múltiplo de alavancagem) - 0 (taxa de manuseio) X5 (número de dias) = $ 1063741,6

O lucro total é: 758.451,2 (lucro de pedido curto) + 1.063.741,6 (lucro de pedido longo) = $ 1.822.192,8

Lucro total: 1.822.192,8 (lucro total) / 100.000 (custo) X 100% = 1.822,19%

Resumir

A partir da análise do texto completo, compreendemos as razões para o recente mercado aquecido do petróleo bruto, e também desmontamos os factores que afectam o impacto da dívida dos EUA sobre o petróleo bruto. Ao mesmo tempo, também fizemos arranjos estratégicos para a tendência do petróleo bruto no período posterior. O produto que maximiza o retorno do petróleo bruto, claro, devemos sempre acreditar em uma frase, o retorno é diretamente proporcional ao risco, como amplificar o retorno em um mercado com risco controlável é a principal função e objetivo do nosso artigo .

Desconto de bônus para auxiliar os investidores a se desenvolverem no mundo das negociações!

Português

Português